Der BUFFETT-Indikator ist besser als sein Ruf

Was ist der Buffett-Indikator? Wie wird er berechnet? Welche Aussagekraft hat er? Ist die aufgekommene Kritik an ihm gerechtfertigt? Warren Buffett: Sein Weg. Seine Methode. Seine ... Warren Buffett: Sein Weg. Seine Methode. Seine ... |  Warren Buffett - Das Leben ist wie ein Schneeball Warren Buffett - Das Leben ist wie ein Schneeball |  Warren Buffett – Der Jahrhundertkapitalist: Vom... Warren Buffett – Der Jahrhundertkapitalist: Vom... |

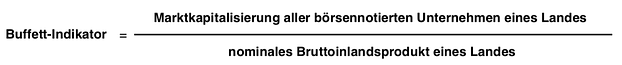

Der sog. Buffett-Indikator, besser die Total Market Cap to GDP Ratio, setzt die Marktkapitalisierung aller börsennotierten Unternehmen eines Landes ins Verhältnis zur nominalen Wirtschaftsleistung, d.h. zum nominalen Bruttoinlandsprodukt (BIP nom.) eines Landes.

Es wird demnach der Börsenwert aller am Aktienmarkt eines Landes gehandelten Unternehmen in Beziehung zum Bruttoinlandsprodukt gesetzt. Damit ist der Buffett-Indikator ein Masstab dafür, ob die Unternehmen am Aktienmarkt im Verhältnis zur Wirtschaftsleistung des jeweiligen Landes "fair" bewertet oder entweder zu hoch oder zu niedrig bewertet sind.

Formel Buffett-Indikator (Bild: Patrick Dauster)

Der Buffett-Indikator ist nichts anderes als ein einfacher Bruch. Sehr viele ökonomische Kennzahlen und Indikatoren sind einfache Brüche wie z.B. das Kurs-Gewinn-Verhältnis, die Arbeitslosenquote, das Wirtschaftswachstum, die Staatsschuldenquote, die Eigenkapitalrentabilität etc.

Für Brüche gilt prinzipiell - wegen Zähler und Nenner - elementare Mathematik:

Das Ergebnis des Bruchs ist kleiner 1 (<1), wenn der Nenner größer ist als der Zähler. Das Ergebnis des Bruchs wird immer kleiner, je größer der Nenner im Verhältnis zum Zähler ist bzw. wird.

Das Ergebnis des Bruches ist größer 1 (>1), wenn der Zähler größer ist als der Nenner. Das Ergebnis des Bruchs wird immer größer, je größer der Zähler im Verhältnis zum Nenner ist bzw. wird.

Bitte diesen Zusammenhang immer im Hinterkopf behalten, denn er hat eine große ökonomische Bedeutung, wenn man das Wesen von Kennzahlen und Indikatoren verstehen will.

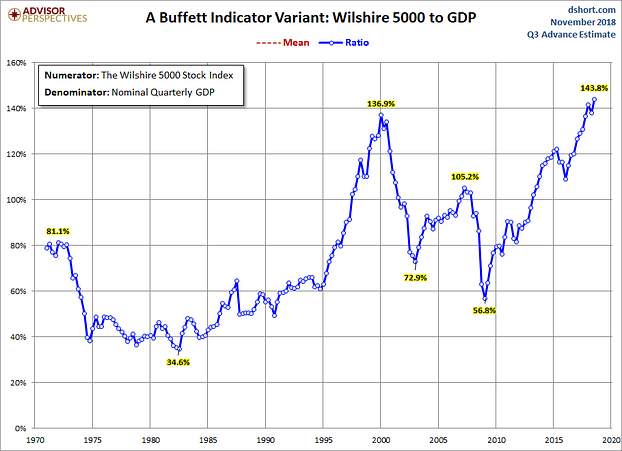

Die folgende Abbildung zeigt die Entwicklung des Buffet-Indikators, wobei im Zähler der Wilshire 5000 Aktien Index steht, der in diesem Fall die Marktkapitalisierung aller in den USA börsennotierten Unternehmen abbildet. Im Nenner steht das nominale Bruttoinlandsprodukt der USA:

Buffett Indikator: Wilshire 5000 im Verhältnis zum nominalen BIP der USA (Bild: Advisorperspectives.com / Short.com)

Die gesamte Marktkapitalisierung aller börsennotierten Unternehmen mit Hauptsitz USA - im Wilshire 5000 Index abgebildet – wird also ins Verhältnis zum nominalen Bruttoinlandsprodukt der USA gesetzt.

Der Buffett-Indikator erreichte in Q3 2018 einen absoluten Höchstwert von 143,8 Prozent. Der Wert aller US-Aktien betrug demnach 143,8 Prozent der aktuellen Wirtschaftsleistung in Q3 2018 von nominal 20,659 Billionen USD (saisonbereinigt, in aktuellen Preisen und annualisiert).

Damit betrug die Marktkapitalisierung aller im Wilshire 5000 gelisteten US-Unternehmen 29,708 Billionen USD! (20,659 Billionen mal 1,438 = 29,708 Billionen USD)

Er lag damit in Q3 2018 erstmalig in der Historie deutlich höher als vor dem Platzen der Dotcom-Blase im Jahr 2000 mit 136,9 Prozent.

Der Buffett-Indikator und das Bruttoinlandsprodukt!

Um die Kritik am Buffett-Indikator besser einordnen zu können, erfolgt an dieser Stelle die Definition des Bruttoinlandsproduktes (BIP):

Es ist der berechnete Wert aller Waren und Dienstleistungen, die innerhalb eines Jahres im Inland produziert werden. Es ist quasi der gesamte Umsatz, den ein Land innerhalb eines Jahres erzielt. Sämtliche hergestellten Waren und am Markt verkauften Dienstleistungen werden mengenmäßig erfasst und mit ihren aktuellen Marktpreisen bewertet. Vorprodukte, wie z.B. das Mehl im Endprodukt Brot werden rausgerechnet um Doppelzählungen zu vermeiden.

Wer mehr über die Berechnung des BIP wissen möchte, der kann sich beim statistischen Bundesamt in Wiesbaden unter folgendem LINK informieren:

https://www.destatis.de/DE/ZahlenFakten/GesamtwirtschaftUmwelt/VGR/Methoden/BIP.html

Das Inlandskonzept - Wo wird das Produkt erzeugt bzw. das Einkommen erzielt?

Es werden nur Waren und Dienstleistungen zum Bruttoinlandsprodukt gezählt, die ausschliesslich im Inland, d.h. innerhalb der jeweiligen Staatsgrenzen produziert werden. Dazu zählen auch alle Waren und Dienstleistungen, die von ausländischen Unternehmen und ausländischen Arbeitnehmern im Inland hergestellt werden. Im Bruttoinlandsprodukt sind also selbstverständlich alle im Inland erzielten Umsätze und Gewinne enthalten.

Das Inländerkonzept - Wer erzeugt das Produkt bzw. erzielt das Einkommen?

Zum Bruttonationalprodukt zählen die Einkommen aller Inländer auch außerhalb der Staatsgrenzen, so z.B. die Gewinne, die ein Unternehmen im Ausland oder das Entgelt, das ein Arbeitnehmer im Ausland erzielt.

Beispiel: Ein deutsches Unternehmen mit Hauptsitz in Deutschland erzielt in der Schweiz einen Gewinn, dann zählt dieser Gewinn zum Bruttonationaleinkommen Deustchalnds, der Umsatz hingegen wird dem Bruttoinlandsprodukt der Schweiz zugerechnet. Gleiches gilt, wenn ein Deutscher mit Wohnsitz in Deutschland in der Schweiz arbeitet und dort ein Einkommen erzielt. Das Einkommen wird dem Bruttoinlandsprodukt der Schweiz und dem Bruttonationaleinkommen Deutschlands zugerechnet.

Sofern das Nationalprodukt größer ist als das Inlandsprodukt, haben die Inländer mehr Einkommen bzw. Gewinne im Ausland erzielt als die Ausländer im Inland.

Der Saldo zwischen Inlands- und Nationalprodukt heisst Saldo der Primäreinkommen mit der übrigen Welt (Erwerbs- und Vermögenseinkommen zwischen In- und Ausland).

Dieser Zusammenhang ist für das tiefere Verständnis der Aussagekraft des Buffett-Indikators von großer Bedeutung.

Nachhaltiges Investieren: Konkrete Themen und i... Nachhaltiges Investieren: Konkrete Themen und i... |  Nachhaltig Investieren: Der Weg in eine bessere... Nachhaltig Investieren: Der Weg in eine bessere... |  Die Nullzinsfalle: Nachhaltiger Vermögensaufbau... Die Nullzinsfalle: Nachhaltiger Vermögensaufbau... |

Kritik I: Der große Anteil der Auslandsumsätze und -gewinne der US Unternehmen wird nicht berücksichtigt

Der eingangs erwähnte Hauptkritikpunkt am Buffett-Indikator zielt auf den Umsatz- und Gewinnanteil ab, den vor allem die großen im S&P 500 gelisteten Unternehmen im Ausland erzielen. Der im Ausland erzielte Umsatzanteil am Gesamtumsatz liegt bei diesen Unternehmen mittlerweile bei ca. 45 Prozent.

Durch diesen mittlerweile hohen ausländischen Umsatz- und Gewinnanteil seien die höheren Aktienkurse und damit die höheren Bewertungen der Aktiengesellschaften durchaus gerechtfertigt. Sowohl die Auslandsumsätze als auch die -gewinne fänden keine Berücksichtigung im Bruttoinlandsprodukt, und somit hätte der Buffett-Indikator an Aussagekraft verloren.

Die Argumentation klingt zunächst schlüssig:

Der Zähler, d.h. die Marktkapitalisierung ist durch die im Ausland ausgeweiteten Umsätze und Gewinne ökonomisch nachvollziehbar und logisch gestiegen. Der Nenner, das nominale Bruttoinlandsprodukt ist relativ konstant gewachsen, weil dort die Auslandsumsätze und- gewinne nicht berücksichtigt werden. Somit muss der Buffett-Indikator ökonomisch logisch auch eine sehr hohe Bewertung der Aktien allgemein anzeigen.

Wie sieht es aber nun aus, wenn man als Nenner nicht das nominale Bruttoinlandsprodukt, sondern das nominale Bruttonationalprodukt nimmt?

Im Bruttonationalprodukt sind nämlich die im Ausland erzielten Gewinne der US-Unternehmen enthalten (sie sollten zumindest enthalten sein.). Setzt man nun die Marktkapitalisierung aller börsennotierten Unternehmen mit Hauptsitz USA ins Verhältnis zum Bruttonationalprodukt, dann sollte der Buffett-Indikator als Warnsignal wieder funktionieren.

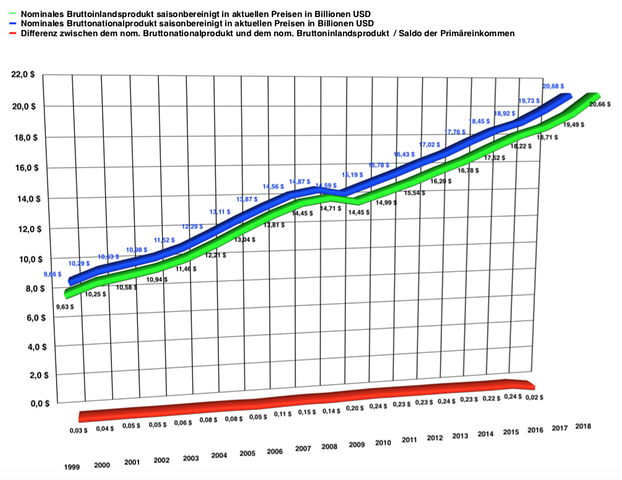

Nachfolgende Abbildung zeigt nun den Unterschied in absoluten Zahlen zwischen nominalem Bruttoinlandsprodukt und nominalem Bruttonationalprodukt und den Saldo der Primäreinkommen:

BIP nominal vs. Bruttonationalprodukt und Saldo der Primäreinkommen (Bild: Patrick Dauster)

Die Abbildung verdeutlicht, dass die Unterschiede nicht sehr groß sind, obwohl die Differenz zwischen Bruttonationalprodukt und Bruttoinlandsprodukt seit 1999 immer leicht positiv ist. Der Saldo der Primäreinkommen ist seit 1999 Jahr für Jahr positiv, d.h. die Inländer, also die US-Amerikaner verdienen als Arbeitnehmer und vor allem Unternehmer im Ausland mehr als die Ausländer in den USA.

In Q2 2018 betrug das nominale Bruttonationalprodukt 20,6789 Billionen USD in aktuellen Preisen und auf das Jahr hochgerechnet. Das Bruttoinlandsprodukt lag in Q2 2018 bei 20,412 Billionen USD. Die Differenz, d.h. der Saldo der Primäreinkommen betrug demnach 266,9 Mrd. USD in Q2 2018. Die Abbildung zeigt, dass das nominale Bruttonationalprodukt seit 2010 immer zwischen 200 und 300 Mrd. USD pro Jahr über dem nominalen Bruttoinlandsprodukt lag. Der Saldo war vor der Banken- und Finanzkrise 2007/2008 und damit vor der expansiven Geldpolitik der FED und Notenbanken weltweit deutlich geringer.

Setzt man nun die errechnete Markkapitalisierung des Wilshire 5000 ins Verhältnis zum nominalen Bruttonationalprodukt, so liegt der Buffett-Indikator immer noch bei Prozent 143,66 Prozent (= 29,708 Billionen USD / 20,6789 Billionen USD)!

Die Unterschiede zwischen nominalem Bruttoinlandsprodukt und nominalem Bruttonationalprodukt sind so gering, dass das nominale Bruttoinlandsprodukt weiterhin als Nenner bei der Berechnung des Buffett-Indikators verwendet werden kann und eine zuverlässige Aussage hinsichtlich der Bewertung des Aktienmarktes in den USA liefert.

Kritik II: Die expansive Geldpolitik mit Quantitive Easing und niedrigen Zinsen bläht(e) die Aktienkurse auf

Der zweite Kritikpunkt an der Aussagefähigkeit und dem Nutzen des Buffett-Indikators ist zugleich eine Kritik am System selbst und "verifiziert" wie eine selbsterfüllende Prophezeiung die Überbewertung der Aktienmärkte insgesamt.

Der Buffett-Indikator tauge deshalb nicht mehr so richtig, weil es keine "normalen" ökonomischen Zeiten seien aufgrund der expansiven Geldpolitik der Notenbanken weltweit. Selbst in den USA waren die Realzinsen (Nominalzinsen minus Inflation) bis ins Jahr 2018 hinein negativ.

Mangels Alternativen hätten die privaten und institutionellen Anleger in ihr Geld in Aktien anlegen müssen, damit sie wenigstens etwas Rendite erwirtschaften konnten.

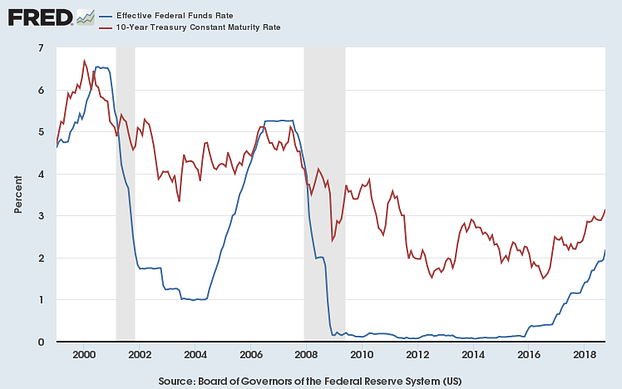

Die folgende Abbildung zeigt die Entwicklung der Effective Federal Funds Rate und der Zinsen 10-jähriger US-Schatzbriefe:

Vergleich Entwicklung Effective Fed Fund Rate vs. 10-Year Treasury Rate (Bild: Federal Reserve Bank of St. Louis)

Selbstverständlich fiel die Rendite (= Zinsen) der 10-jährigen US-Schatzbriefe (Staatsanleihen) mit dem Absenken des Leitzinses der FED (Federal Funds Rate) auf 0,13 Prozent am 16.12.2008.

Die Effective Federal Funds Rate ist der Zinssatz, zu dem sich die US-Geschäftsbanken untereinander kurzfristig Geld leihen, um ihre Verpflichtungen gegenüber der FED zu erfüllen. Dazu müssen die Banken eine sog. Mindestreserve, d.h. eine geringe Geldeinlage bei der US-Notenbank FED halten. Die Geschäftsbanken geben sich untereinander Kredite, um ihren jeweiligen Mindestreservesatz bei der FED zu erhalten. Je niedriger der Zins, umso höher die kurzfristige Kreditnachfrage der US-Geschäftsbanken.

Die Zinsen der als sichere Geldanlage geltenden 10-jährigen US-Schatzbriefe sanken im Verlauf auch durch das Anleihen-Aufkaufprogramm der FED (Quantitive Easing) auf einen absoluten Tiefstand am 05. Juli 2016 von 1,37 Prozent.

Berücksichtigt man eine jährliche Inflationsrate von durchschnittlich 2 Prozent in den USA, so erzielten die Geldanleger über einen langen Zeitraum sogar mit 10-jährigen US-Schatzbriefen teilweise eine negative Rendite, weil eben der Realzins (Zinssatz nominal minus Inflation) negativ war. Aktuell liegt der Zinssatz für 10-jährige Schatzbriefe bei 3,06 Prozent.

Damit wird verständlich, warum die Anleger ihr Geld vor allem in Aktien platzierten.

Der Buffett-Indikator spiegelt genau diese langfristig schädliche Entwicklung wider und zeigt genau das an, was er auch anzeigen sollte:

Eine Überbewertung des Aktienmarktes gegenüber der Wirtschaftsleistung der USA!

Der Buffett-Indikator ist ein Warnsignal nicht mehr, aber schon gar nicht weniger!

Als warnendes Signal einer Überbewertung der Aktienmärkte bleibt der Buffett-Indikator ein einfacher und verlässlicher Indikator. Der Aktienmarkt wird mit großer Wahrscheinlichkeit keinen Crash erleben, oder in einen Bärenmarkt wechseln, wenn der Buffett-Indikator unter 100 Prozent = 1 liegt.

Je größer die Überbewertung an den Aktienmärkten gegenüber der Wirtschaftsleistung wird, desto größer ist die Wahrscheinlichkeit, dass die Aktienmärkte irgendwann nach unten korrigieren.

Und genau dies, ist seit Oktober zu beobachten.

Warren Buffett selbst schaut bei seiner Aktienauswahl bzw. seiner Portfolioauswahl nicht nur auf die Substanz und die Zukunftsfähigkeit des Geschäftsmodells eines Unternehmens, d.h. auf die zukünftige Ertragskraft, sondern er folgt einer alten Kaufmannsregel:

Im Einkauf liegt der Gewinn!