Die Goldene Bankregel in der Finanzwirtschaft

Die Goldene Bankregel sollte einst finanzwirtschaftliche Liquiditätslücken verhindern. Aufgrund ihrer unpraktikablen Anwendbarkeit wird sie heute nur teilweise umgesetzt.Die Goldene Bankregel: Definition und Geschichte

Das ursprüngliche Prinzip der Goldenen Bankregel fand bereits im mittelalterlichen Finanzgewerbe Verwendung. Schriftlich ausformuliert wurde der Finanzierungsgrundsatz jedoch erst im Jahr 1854. Der Volkswirt Otto Hübner (1818-1877) legte in seinem Buch "Die Banken" fest, dass innerhalb eines bestimmten Zeitraums nur soviel Kapital verliehen werden darf, wie im gleichen Zeitraum selbst aufgenommen wurde. Im Klartext: Kurzzeitig verfügbares Geld kann auch nur kurzfristig verliehen werden.

Das Ende der Banken: Warum wir sie nicht brauchen Das Ende der Banken: Warum wir sie nicht brauchen |

Goldman Sachs - Eine Bank lenkt die Welt Goldman Sachs - Eine Bank lenkt die Welt |

Das Banken-Prinzip

Um den Sinn der Goldenen Bankregel zu verstehen, muss man wissen, nach welchem Prinzip ein Kreditinstitut arbeitet. Es agiert in der Regel kaum mit Eigenmitteln. Vielmehr leiht sich eine Bank Kapital. Als Kreditquellen dienen dabei andere Geldinstitute und die Zentralbanken. Auch die Spareinlagen der eigenen Kunden fungieren als eine Art Kredit, denn Kundengelder werden meist verzinst und müssen auf Verlangen zurückgezahlt werden. Die Bank verleiht das nun aufgenommene Geld ihrerseits an verschiedene Kreditnehmer, aus Gewinngründen natürlich zu höheren Zinssätzen.

An dieser Stelle greift die Goldene Bankregel, denn fremdes Geld kann man natürlich nur solange weitergeben, bis man es selbst wieder zurückzahlen muss. Anderenfalls entstünde eine bedrohliche Liquiditätslücke.

Die große Fondslüge: Falsch beraten von Finanztest, Spark... Die große Fondslüge: Falsch beraten von Finanztest, Spark... |

Minisafe Elektronischer Safe Tresor Minisafe Elektronischer Safe Tresor |

Verstöße gegen die Goldene Bankregel

Als Otto Hübner die Goldene Bankregel niederschrieb, wurde sie in der Praxis bereits seit der Renaissance nicht mehr konsequent angewandt. Auch unser heutiges Finanzsystem unterliegt nur sehr eingeschränkt der Goldenen Bankregel. Daran ist allerdings ausnahmsweise einmal nicht die vielzitierte Gier der Bankmanager schuld. Vielmehr könnte ein Geldinstitut bei strikter Einhaltung von Hübners Hypothese heute kaum rentabel arbeiten. Der Verstoß gegen die Goldene Bankregel muss dennoch nicht zu Liquiditätsproblemen führen. Dafür sorgen gleich mehrere Faktoren:

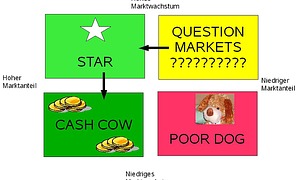

- Das System der Fristentransformation. Stark vereinfacht bedeutet dies, dass eine Bank hinsichtlich Zinsniveau oder Laufzeit die Unterschiede zwischen erhaltenem und ausgereichtem Kapital zu ihren Gunsten gestaltet. In der Praxis geschieht dies beispielsweise durch zeitlich festgeschriebene Zinssätze auf Kredite beziehungsweise Spareinlagen. Erwirtschaftet die Bank daraus einen Vorteil, spricht man von positiver Fristentransformation. Eine negative Fristentransformation würde hingegen bedeuten, dass die Bank das Kapital schneller und teurer zurückzahlen müsste, als sie es selbst von ihren Schuldnern erstattet bekommt. Eine negative Fristentransformation würde somit genau den Zustand bewirken, den die Goldene Bankregel vermeidet.

- Die Erfahrungswerte der Bankenpraxis. Die Goldenen Bankregel setzt voraus, dass zur Verfügung gestelltes Kapital tatsächlich zur nächstmöglichen Fälligkeit abgezogen wird. In der Praxis ist dies jedoch nicht der Fall. Ein klassisches Beispiel dafür sind die Spareinlagen der Bankkunden, welche in der Regel nicht zum nächstmöglichen Termin gekündigt werden. Die Bank kann somit einen gewissen Grundstock an verbleibenden Geldern in ihre Kalkulation einbeziehen.

- Eine weitere Sicherheit bieten die Rückgriffsmöglichkeiten der Bank. Dazu gehören eigene Rücklagen sowie die freien Liquiditätsreserven (Kreditwürdigkeit bei Geldhäusern und Zentralbanken sowie vorhandener Wertpapierbesitz).

Die heutige Anwendung der Goldene Bankregel

Neben der eingeschränkten Handlungsfreiheit bringt die Goldene Bankregel einen weiteren Nachteil mit sich: Sie vermittelt trügerische Sicherheit. Denn selbst bei strikter Einhaltung schützt die Goldene Bankregel nicht vor Liquiditätsproblemen. Schließlich kann niemand garantieren, dass die ausgereichten Kredite der Bank tatsächlich von den Schuldnern zurückgezahlt werden.

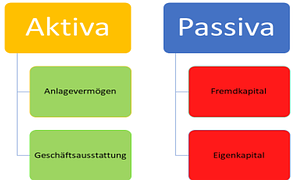

Dennoch ist die Goldene Bankregel kein unbrauchbares Rechenmodell. Obwohl sie nicht mehr konsequent angewandt wird, bildet sie weiterhin die tendenzielle Leitlinie seriöser Kreditinstitute. So gilt immer noch weitgehend der Grundsatz, aus kurzfristigen Einlagen keine "langen Kredite" zu machen. Die Goldene Bankregel hat daher im modernen Finanzgeschäft durchaus ihren berechtigten Platz und fand entsprechenden Niederschlag in den gesetzlichen Richtlinien für das Kreditwesen. In der Betriebswirtschaft hat die Goldene Bankregel in ganz ähnlicher Form als Finanzierungsgrundsatz bis heute sogar unumschränkte Gültigkeit unter der Bezeichnung Goldene Bilanzregel.