Pflichtangaben auf einer Rechnung

Steuerliche und handelsrechtliche Anforderungen an die RechnungsstellungZulässige Verfahren elektronischer Rechnungsstellung

Da auch bei elektronischen Rechnungen die Identität des Rechnungsstellers gesichert sein muss, akzeptiert das Umsatzsteuergesetz lediglich elektronische Rechnungen mit einer qualifizierten elektronischen Signatur (gegebenenfalls mit Anbieter-Akkreditierung), sowie Rechnungen über einen elektronischen Datenaustausch (EDI), wenn dabei vorgesehen ist, die Echtheit der Herkunft und Unversehrtheit der Daten zu gewährleisten. Das heißt, Rechnungen per E-Mail sind nur dann steuerlich korrekt (und garantieren damit dem Vorsteuerabzug), wenn sie eine qualifizierte elektronische Signatur enthalten und Rechnungen per Fax nur dann, wenn sie zwischen zwei Faxgeräten ausgetauscht werden.

Durch das Steuervereinfachungsgesetz von 2011 wurden diese Anforderungen etwas gelockert. Demnach dürfen für Leistungen ab dem 01.07.2011 auch Rechnungen per E-Mail, Fax-Server oder Internet-Download akzeptiert werden. Allerdings müssen diese für die Dauer der Aufbewahrungsfrist auf einem elektronischen Datenträger gespeichert werden, der nicht mehr veränderbar ist. Die Aufbewahrung einer ausgedruckten Rechnung reicht dabei nicht aus.

E-Rechnungen: Rechtssicher übermitteln, bericht... E-Rechnungen: Rechtssicher übermitteln, bericht... |  Die elektronische Rechnung in Handels- und Steu... Die elektronische Rechnung in Handels- und Steu... |

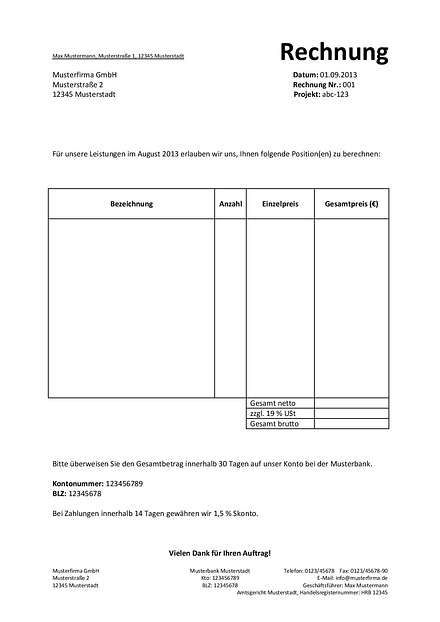

Notwendige Angaben auf einer Rechnung

Laut Umsatzsteuergesetz muss eine Rechnung mindestens folgende Angaben enthalten:

- Vollständigen Namen und vollständige Anschrift des leistenden Unternehmens, sowie des Leistungsempfängers (statt der Anschrift des Leistungsempfängers ist auch die Angabe des Postfachs zulässig)

- Steuernummer oder Umsatzsteuer-Identifikationsnummer des leistenden Unternehmens

- Ausstellungsdatum

- Fortlaufende Rechnungsnummer

- Menge und Art des gelieferten Gegenstandes oder Umfang und Art der sonstigen Leistung

- Zeitpunkt der Lieferung oder sonstigen Leistung (dies ist auch notwendig, wenn das Liefer- und Leistungsdatum mit dem Rechnungsdatum übereinstimmt)

- Nach Steuersätzen aufgeschlüsseltes Entgelt für die Lieferung oder sonstige Leistung, sowie im Voraus vereinbarte Entgeltminderungen

- Anzuwendender Steuersatz und den auf das Entgelt entfallenden Steuerbetrag oder im Fall einer Steuerbefreiung einen Hinweis darauf (und am besten der Grund der Steuerbefreiung, wie etwa Kleinunternehmerschaft)

Musterrechnung

Rechnungen über Kleinbeträge

Für Rechnungen mit einem Bruttobetrag bis zu 150 Euro gelten erleichterte Vorschriften mit folgenden Pflichtangaben:

- Vollständigen Namen und vollständige Anschrift des leistenden Unternehmens, sowie des Leistungsempfängers

- Ausstellungsdatum

- Menge und Art des gelieferten Gegenstandes oder Umfang und Art der sonstigen Leistung

- Entgelt für die Lieferung oder sonstige Leistung

- Anzuwendender Steuersatz und den auf das Entgelt entfallenden Steuerbetrag oder im Fall einer Steuerbefreiung einen Hinweis darauf

Pflichtangaben auf Rechnungen in besonderen Fällen

Neben den zuvor genannten Angaben, werden in besonderen Fällen weitere Anforderungen an eine Rechnung gestellt. Hierzu zählt etwa der Ausweis der Umsatzsteuer-Identifikationsnummer des Leistungsempfängers oder ein Hinweis auf die Steuerschuldnerschaft des Leistungsempfängers bei Rechnungsstellung aus dem Ausland (Reverse-Charge). Bei innergemeinschaftlichen Dreiecksgeschäften ist darüber hinaus auf die Steuerschuldnerschaft des letzten Leistungsempfängers hinzuweisen.

Das Reverse-Charge-Verfahren

Im gesamten EU-Ausland gilt auf Basis der europäischen Mehrwertsteuersystem-Richtlinie das Reverse-Charge-Verfahren für die umsatzsteuerliche Behandlung. Demnach berechnet der Leistungsempfänger die Steuer, gemäß den im eigenen Land gültigen Steuersätzen, selbst und macht ihn gegenüber seinem Finanzamt geltend. Dadurch muss die ausländische Umsatzsteuer nicht auf der Rechnung ausgewiesen werden und die umsatzsteuerliche Registrierung im Ausland entfällt. Analog dazu gelten in der Praxis ähnliche Verfahren für manche Drittländer, wie etwa die Schweiz. Gewissheit verschafft allerdings nur der Blick ins jeweilige Landesrecht.

Pflichten des Unternehmers bei Leistungen an ausländische Unternehmen

Bei Lieferungen und sonstigen Leistungen an ausländischen Unternehmen, besteht zudem die Pflicht, die Unternehmereigenschaft des Vertragspartners zu überprüfen. Dies kann im EU-Ausland etwa durch die Überprüfung der ausländischen Umsatzsteuer-Identifikationsnummer beim Bundeszentralamt für Steuern erfolgen. Bei Drittländern durch die Vorlage einer Unternehmerbescheinigung des zuständigen Finanzamts.

Pflichtangaben gemäß HGB

Handelsrechtlich ist eine Rechnung nichts anderes als ein Geschäftsbrief. Dieser muss grundsätzlich dazu geeignet sein, den ersten schriftlichen Kontakt mit Geschäftspartnern herzustellen und alle vorgeschriebenen Angaben enthalten. Diese werden häufig in der Fußzeile abgedruckt. Hierzu gehören je nach Rechtsform:

- Firma in Übereinstimmung mit dem im Handelsregister eingetragenen Wortlaut

- Rechtsform

- Ladungsfähige Anschrift, Ort der Handelsniederlassung oder Sitz der Gesellschaft

- Registergericht und Handelsregisternummer

- Alle Geschäftsführer oder Vorstandsmitglieder

- Vorstandsvorsitzender

- ggf. Vorsitzender des Aufsichtsrates

Neben den genannten Pflichtangaben macht es Sinn auch die Telefonnummer, E-Mailadresse, Homepage und Bankverbindung auf der Rechnung anzugeben. Dadurch wird die Kontaktaufnahme und Rechnungsbegleichung erleichtert.

Handelsgesetzbuch HGB: mit Einführungsgesetz, P... Handelsgesetzbuch HGB: mit Einführungsgesetz, P... |  Wichtige Wirtschaftsgesetze (NWB Textausgabe) Wichtige Wirtschaftsgesetze (NWB Textausgabe) |

Lieferung und sonstige Leistungen

Da die Begriffe Lieferung und sonstige Leistungen in diesem Artikel des Öfteren verwendet wurden, sollen diese ebenfalls kurz definiert werden.

Lieferungen sind Leistungen eines Unternehmers, durch die ein Dritter dazu befähigt wird, über einen Gegenstand zu verfügen.

Sonstige Leistungen sind (Dienst)Leistungen, welche keine Lieferungen sind.

Aufbewahrung von Rechnungen

Unternehmer haben eine Rechnungskopie der eigenen Rechnungen, sowie alle erhaltenen Rechnungen zehn Jahre aufzubewahren. Die Aufbewahrungsfrist beginnt dabei mit Ablauf des Kalenderjahres, in dem die Rechnung ausgestellt wurde. Handelt es sich um Grundstücksleistungen, müssen auch private Leistungsempfänger die Rechnung aufbewahren. Allerdings nur zwei Jahre lang.