Wohin fließen unsere Steuern?

Der Staat nimmt Geld von seinen Bürgern – in Form von Steuern. Immer wieder hört man in den Medien von Steuerbetrug und Steuerhinterziehung ...Steuern von Anfang an – ein Rückblick

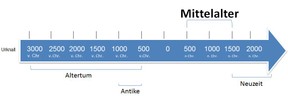

Die Geschichte der Steuern reicht sehr weit zurück. Der erste Beleg für Steuern stammt aus dem 3. Jahrtausend vor Christus und wurde in Ägypten aufgefunden. Es handelt sich dabei um ein Schreiben, dass die Erntesteuer und den Nilzoll verwaltet.

Damals wie heute wurden Steuern für gemeinschaftliche Bedürfnisse genutzt. Von einer Finanzverwaltung im heutigen Sinne kann man aber erst seit der Gründung des Deutschen Reichs im Jahr 1871 sprechen.

Das Wort Steuer entwickelte sich aus dem althochdeutschen Wort "stiura", das für Stütze steht und im Sinne von Hilfe oder Unterstützung genutzt wurde. Am Anfang wurden Steuern als Naturalabgaben erhoben. Sie konnten in Form von Sachleistungen oder Diensten bezahlt werden. Heute bestehen Steuern nur noch aus einer Geldleistung.

Antike

Steuern gab es schon in der Antike, allerdings wurden sie noch nicht so genannt. Die alten Griechen sprachen beispielsweise von Tribut oder Zoll. Ihre Berechtigung wurde auch damals in der Befriedigung gemeinschaftlicher Bedürfnisse gesehen. Reiche Bürger waren dazu verpflichtet, einen Betrag zu zahlen, der für die Finanzierung von wiederkehrenden religiösen Festen, Spielen und Wettkämpfen nötig war. Im Gegensatz zu heute, war es für griechische Bürger eine Ehre öffentliche Veranstaltungen zu finanzieren, weil die Bezahlung der Steuer die Bedeutung der Familie hervorhob. Wer die Steuer jedoch als zu große Belastung empfand, konnte einen anderen Bürger benennen, der über mehr Geld verfügte. Ein Gericht entschied dann darüber, wer zu zahlen hatte.

Steuern gab es schon in der Antike, allerdings wurden sie noch nicht so genannt. Die alten Griechen sprachen beispielsweise von Tribut oder Zoll. Ihre Berechtigung wurde auch damals in der Befriedigung gemeinschaftlicher Bedürfnisse gesehen. Reiche Bürger waren dazu verpflichtet, einen Betrag zu zahlen, der für die Finanzierung von wiederkehrenden religiösen Festen, Spielen und Wettkämpfen nötig war. Im Gegensatz zu heute, war es für griechische Bürger eine Ehre öffentliche Veranstaltungen zu finanzieren, weil die Bezahlung der Steuer die Bedeutung der Familie hervorhob. Wer die Steuer jedoch als zu große Belastung empfand, konnte einen anderen Bürger benennen, der über mehr Geld verfügte. Ein Gericht entschied dann darüber, wer zu zahlen hatte.

Mittelalter

Im Mittelalter konnten sich Steuern zunächst nicht durchsetzen. Das liegt zum einen daran, dass sich die Fürsten machtpolitisch nicht in der Lage sahen, eine Besteuerung für die Bevölkerung durchzusetzen. Zum Anderen gab es noch keine verwaltungstechnischen Mittel zur Anwendung einer Steuer. Die Aufzeichnung über die Bürger war sehr lückenhaft oder zum Teil auch gar nicht vorhanden. Geld wurde daher in vielen Fällen durch den Verkauf von Rechten oder Monopolen eingenommen. Das Recht des Herrschers, Steuern einzutreiben, wurde im 13. Jahrhundert von Thomas von Aquin legitimiert. Die Finanzierung von öffentlichen Aufgaben sollte durch die Güter und Einnahmen erfolgen. Eine zusätzliche Steuer durfte seiner Ansicht nach nur erhoben werden, wenn dadurch der Schutz der Steuerzahlenden vor einer Bedrohung von außen gewährleistet werden konnte.

Im Mittelalter konnten sich Steuern zunächst nicht durchsetzen. Das liegt zum einen daran, dass sich die Fürsten machtpolitisch nicht in der Lage sahen, eine Besteuerung für die Bevölkerung durchzusetzen. Zum Anderen gab es noch keine verwaltungstechnischen Mittel zur Anwendung einer Steuer. Die Aufzeichnung über die Bürger war sehr lückenhaft oder zum Teil auch gar nicht vorhanden. Geld wurde daher in vielen Fällen durch den Verkauf von Rechten oder Monopolen eingenommen. Das Recht des Herrschers, Steuern einzutreiben, wurde im 13. Jahrhundert von Thomas von Aquin legitimiert. Die Finanzierung von öffentlichen Aufgaben sollte durch die Güter und Einnahmen erfolgen. Eine zusätzliche Steuer durfte seiner Ansicht nach nur erhoben werden, wenn dadurch der Schutz der Steuerzahlenden vor einer Bedrohung von außen gewährleistet werden konnte.

Im Hochmittelalter erhoben die Landesfürsten eine Besitzsteuer für den Grund und Boden. Sie umfasste aber auch Vermögensgegenstände wie Tiere oder Vorräte. Problematisch war immer noch die Überwachung der Steuererhebungen, deshalb wurden oft Repartitionssteuern erhoben, die einer Region einen pauschalen Steuerbetrag zuwies, den sie nach eigenem Ermessen auf die Bewohner verteilen konnte.

In den folgenden Jahren gab es auch direkte Steuern, die aber nur in Ausnahmefällen, zum Beispiel für Kriege oder andere Notfälle, bezahlt werden musste. Im Gegensatz zu heute, war der Steuersatz viel höher, da die Steuern zum Teil nicht regelmäßig, sondern in größeren Abständen eingetrieben wurden. Das änderte sich langsam im 16. Jahrhundert. Die Steuern wurden in immer dichterer Folge und für längere Zeiträume erhoben. Sie entsprachen ungefähr den modernen jährlichen Steuern.

In den folgenden Jahren gab es auch direkte Steuern, die aber nur in Ausnahmefällen, zum Beispiel für Kriege oder andere Notfälle, bezahlt werden musste. Im Gegensatz zu heute, war der Steuersatz viel höher, da die Steuern zum Teil nicht regelmäßig, sondern in größeren Abständen eingetrieben wurden. Das änderte sich langsam im 16. Jahrhundert. Die Steuern wurden in immer dichterer Folge und für längere Zeiträume erhoben. Sie entsprachen ungefähr den modernen jährlichen Steuern.

Im späten Mittelalter setzten sich die indirekten Steuern durch. Sie nannten sich Akzise und wurde auf Grundnahrungsmittel, aber auch auf Genussmittel wie Bier erhoben. Auch Zölle waren eine geeignete Methode für die Fürsten an Geld zu kommen. Sie bauten neue Straßen an, überwachten sie und erhoben an entsprechenden Stellen Brückenzoll oder Straßenzoll.

Frühe Neuzeit

In der frühen Neuzeit stellte Adam Smith 1776 vier Steuermaxime auf: Gerechtigkeit, Ergiebigkeit, Unmerklichkeit und Praktikabilität. Diese Grundsätze finden sich, wenn auch ein wenig modifiziert, in den modernen Steuersystemen wieder. Darunter fällt zum Beispiel die Gleichmäßigkeit der Besteuerung. Das heißt, dass die Bürger Steuern im Verhältnis zu den Fähigkeiten und den Einkommensverhältnissen zahlen. Der zweite Grundsatz bezieht sich auf die Bestimmtheit der Steuergesetze. Jeder sollte über den Zahlungstermin und den jeweiligen Betrag Bescheid wissen.

Weiterhin sollten Steuern zu der Zeit erhoben werden, die dem Bürger am besten passt. Der letzte Punkt umfasst die Wohlfeilheit der Steuererhebung, die Kosten sollen so gering wie möglich bleiben. Diese Grundsätze festigten sich durch die französische Revolution, die das Prinzip der Allgemeinheit und Gleichmäßigkeit der Besteuerung als Menschenrecht verkündete.

Das 19. und 20. Jahrhundert

Im 19. Jahrhundert entstanden die Steuergesetze in den deutschen Einzelstaaten. Durch die Reichsverfassung von 1871 bekam das Deutsche Reich die Ertragshoheit über die Verbrauchssteuern und Zölle und die Bundesstaaten erhoben die direkte Steuer. Erst mit der Einführung der laufenden Besitzsteuer im Jahr 1913 erhielt das Deutsche Reich eine direkte Steuer. Jedem Bundesstaat war die Erhebung und Verwaltung der Zölle und Verbrauchssteuern selbst überlassen. Bis auf die Ministerialinstanz, verfügte das Reich über keine eigene Finanzverwaltung.

Die große Menge an Schulden nach dem Ersten Weltkrieg erforderte ein gleichmäßiges Besteuerungsverfahren. Die Finanzreform der Weimarer Republik führte die reichseigene Finanzverwaltung ein. Sie bestand aus dem Reichsfinanzministerium als oberste Behörde und den Landesfinanzämtern als Mittelbehörden über den Finanzämtern als Dienststellen.

Die große Menge an Schulden nach dem Ersten Weltkrieg erforderte ein gleichmäßiges Besteuerungsverfahren. Die Finanzreform der Weimarer Republik führte die reichseigene Finanzverwaltung ein. Sie bestand aus dem Reichsfinanzministerium als oberste Behörde und den Landesfinanzämtern als Mittelbehörden über den Finanzämtern als Dienststellen.

Nach dem Zweiten Weltkrieg wurde die Verwaltung der Steuern zwischen Bund, Ländern und Gemeinden aufgeteilt.

Das deutsche Steuerrecht

Das Steuerrecht steht im Grundgesetz und legt fest, dass sich die Finanzierung des Staatshaushaltes auf Steuern zu stützen hat, wer die rechtlichen Grundlagen für die Steuererhebung bestimmt, wem die Steuereinnahmen zustehen und wer die Steuern festsetzt und einzieht.

Das deutsche Steuerrecht überfordert viele Bürger. Die meisten bezeichnen es als kompliziert und undurchsichtig. Die vielen Ausnahmen und Sonderregelungen erschweren die Rechtsanwendung und führen zu einem großen Beratungsaufwand. Hier kommen Steuerberater ins Spiel, bei denen man sich Hilfe suchen kann.

Das deutsche Steuerrecht überfordert viele Bürger. Die meisten bezeichnen es als kompliziert und undurchsichtig. Die vielen Ausnahmen und Sonderregelungen erschweren die Rechtsanwendung und führen zu einem großen Beratungsaufwand. Hier kommen Steuerberater ins Spiel, bei denen man sich Hilfe suchen kann.

Zu den Steuermaximen, die Adam Smith 1776 festlegte, kommen für das deutsche Steuerrecht noch das Sozialstaatsprinzip. Es enthält kein Recht, das eingeklagt werden könnte, deshalb spricht man auch häufig von einem Postulat. Es legt fest, dass Deutschland ein sozialer Staat ist.

Steuerrecht leicht gemacht: Eine Einführung nic... Steuerrecht leicht gemacht: Eine Einführung nic... |  Steuern, aber lustig. Steuertipps für Existenzg... Steuern, aber lustig. Steuertipps für Existenzg... |  Steuern steuern: Mit der richtigen Steuerstrate... Steuern steuern: Mit der richtigen Steuerstrate... |

Verwendung der Steuergelder

Wer fragt sich nicht hin und wieder, wohin denn die Steuergelder fließen. Antworten findet man im jährlichen Haushaltsentwurf und im mehrjährigen Finanzplan, der darstellt, wie die Bundesregierung die Steuereinnahmen verwaltet.

Der größte Teil der Steuern, knapp vierzig Prozent, wird für Arbeit und Soziales verwendet. Der Hauptanteil geht an die gesetzlichen Renten- und Arbeitslosenversicherung.

Der größte Teil der Steuern, knapp vierzig Prozent, wird für Arbeit und Soziales verwendet. Der Hauptanteil geht an die gesetzlichen Renten- und Arbeitslosenversicherung.

Über dreizehn Prozent werden benötigt, um die Zinsen für die Schulden zu bezahlen, die Deutschland in der Vergangenheit aufgenommen hat. Vor allem durch die Eurokrise sind die Staatsschulden zuletzt wieder deutlich angestiegen.

Der Anteil für den Bereich Verteidigung ist heutzutage sehr gering. Trotzdem fließen ca. zehn Prozent der Staatseinnahmen in Verteidigungszwecke. Dazu gehört zum Beispiel der Sold der deutschen Soldaten, die Kosten für die Kasernen oder der Kauf von Kampfausstattung.

Fast zehn Millionen Euro werden für den Bereich Verkehr und Bau genutzt. Von dem Geld wird das Eisenbahnnetz und die Bundesautobahnen ausgebaut.

Auch der Bereich Gesundheit benötigt eine Menge Geld. Vor allem durch die steigende Lebenserwartung, dem demographischen Wandel und steigenden Krankenzahlen beträgt der Anteil aller Ausgaben für das Gesundheitswesen knapp fünf Prozent. An dieser Stelle muss der Steuerzahler doppelt zahlen, einmal durch die Steuern und zum anderen durch die Beiträge für die Krankenversicherung.

Ein Teil der Steuern fliest in den Bildungs- und Forschungssektor. Das Geld wird hauptsächlich für Projekte von Universitäten und Forschungsarbeiten verwendet. Ziel der CDU/CSU war es, die Ausgaben für diesen Bereich anzuheben. Bisher sieht der Bundeshaushalt eine Erhöhung um zwölf Milliarden Euro vor.

Aber auch die Außenwirtschaft und die Entwicklung von Absatzmärkten für deutsche Produkte wird mit Steuergeldern gefördert. Der Bereich wirtschaftliche Zusammenarbeit und Entwicklung erhält sechs Milliarden Euro vom Staat.

Aber auch die Außenwirtschaft und die Entwicklung von Absatzmärkten für deutsche Produkte wird mit Steuergeldern gefördert. Der Bereich wirtschaftliche Zusammenarbeit und Entwicklung erhält sechs Milliarden Euro vom Staat.

Dem Sektor innere Sicherheit und Zuwanderung stehen vier Milliarden Euro zur Verfügung. Davon wird die Finanzierung der Arbeit von Bundespolizei, Bundesgrenzschutz und Zoll gewährleistet. Aber auch die Finanzierung von Integrationskursen wird dadurch ermöglicht.