Steht eine neue Weltwirtschaftskrise vor der Tür?

Warum sind die private und öffentliche Verschuldung sowie die Handels- und Leistungsbilanzdefizite der USA eine Gefahr für die Stabilität der Weltwirtschaft? Eine Analyse zur US-Wirtschaft von 2017!Die angesprochenen Fehlallokationen - sie entstanden durch die weltweite Geldflut der Notenbanken, die die Finanzmärkte überschwemmten - sorgten nicht nur für eine gigantische Steigerung der Vermögen bei Wenigen, sondern auch für steigende Wohnkosten aufgrund höherer Mietzinsen (Mieten) und teilweise exorbitant steigenden Immobilienpreisen sowie für die massenweise Etablierung von Zombiunternehmen. Zombiunternehmen sind betriebswirtschaftliche Zombis, die zwar irgendwie noch leben, aber eigentlich schon tot sind, weil sie kein zukunftsfähiges und damit nachhaltiges Geschäftsmodell haben. Sie machen noch Umsätze und sogar Gewinne, aber nur deshalb, weil sie sich aufgrund der niedrigen Zinsen günstig refinanzieren konnten und können. Steigende Zinsen würden umgehend zum endgültigen Tod dieser Unternehmen führen. Beispiele sind viele staatliche Unternehmen in China, aber auch in den USA und Europa (sehr viele Banken) gibt es zahlreiche Zombi-Unternehmen.

Den Artikel "Steht eine neue Weltwirtschaftskrise vor der Tür?" habe ich seinerzeit, im Juni 2017, an das ifo-Institut in München gesandt. Der Leiter Konjunkturforschung, Prof. Dr. Timo Wollmershäuser, antwortete mir auf meine Email. Diesen Emailschriftverkehr finden Sie hier:

http://www.economic-future-consulting.de/PUBLIKATIONEN/Makrooekonomie-Entwicklung/

Die Abbildungen aus dem ursprünglichen Artikel vom April 2017 habe ich alle aktualisiert und deshalb hier und da die Beschreibungen angepasst. Diese angepassten Beschreibungen sind durch fette schwarze und kursive Schrift gekennzeichnet.

Ich wünsche viele neue Erkenntnisse, Einblicke und selbstverständlich auch Spass beim Lesen!

Das magische Viereck!

Am 08. Juni 1967 wurde das Gesetz zur Förderung der Stabilität und des Wachstums der Wirtschaft (StabG) erlassen, das am 14. Juni 1967 in Kraft getreten ist. Die öffentlichen Haushalte sollen bei ihren Entscheidungen folgende gesamtwirtschaftliche Ziele beachten:

(1) Preisniveaustabilität (das dauerhafte Inflationsziel der EZB liegt bei knapp unter 2 Prozent pro Jahr)

(2) hoher Beschäftigungsstand (geringe Arbeitslosigkeit)

(3) außenwirtschaftliches Gleichgewicht (Exporte und Import sind in etwa gleich)

(4) bei stetigem und angemessenem Wirtschaftswachstum (dauerhaft und im Durchschnitt 1 bis 2 Prozent reales BIP-Wachstum pro Jahr).

Diese vier Ziele nennt man das magische Viereck der Wirtschaftspolitik. Magisch? Ja, weil es de facto in der ökonomischen Realität ausgeschlossen ist, dass alle 4 Ziele gleichzeitig erreicht werden (können).

Sie fragen sich sicher, was dieses Gesetz nun mit der einleitenden Frage zu tun hat? Und was hat es mit der privaten und staatlichen Verschuldung und den Handels- und Leistungsbilanzdefiziten der USA zu tun? Und welche Rolle spielen die enormen Handelsbilanzüberschüsse Deutschlands (mit der USA und der übrigen Welt) in diesem Zusammenhang?

Eine ganze Menge!!!

Langfristig deutliche Handelsbilanzüberschüsse sind definitiv ein Problem!

Vorab möchte ich bei der Beantwortung dieser Fragen ganz klar feststellen, dass ich in gar keinem Falle die deutschen, exportorientierten Unternehmen in irgendeiner Weise eines ökonomischen Fehlverhaltens bezichtige. Sie entwickeln und produzieren Top-Produkte, sind in vielen Bereichen Weltmarktführer, schaffen und sichern Arbeitsplätze und tragen damit in erheblichem Maße zur Stabilität der Wirtschaft und des politischen Systems bei.

Es gibt einen guten Grund, warum das wirtschaftspolitische Ziel eines außenwirtschaftlichen Gleichgewichts in diesem Gesetz verankert wurde!!!

Exportiert ein Land (z.B. Deutschland) mehr Waren und Dienstleistungen als es importiert, so verkauft und liefert es reale Werte bzw. reales Vermögen (Auto's, Maschinen und Anlagen, Know How) ins Ausland und erhält dafür nichts anderes als Geld in Form von Devisen. Je höher die Differenz oder das Ungleichgewicht zwischen Exporten und Importen über einen langen Zeitraum ist, je mehr Geld eingenommen wird, um so schlechter ist dies mittel- und langfristig gesamtwirtschaftlich für beide Länder. Insbesondere dann, wenn das eine Land (Deutschland), das die enormen Exportüberschüsse erzielt, dieses Geld nicht verwendet, um die Inlandsnachfrage zu erhöhen und in neue Produkte, Maschinen und Anlagen für den Binnenmarkt investiert. Und insbesondere dann, wenn das andere Land (USA), das die enormen Importüberschüsse und Handelsbilanzdefizite erzielt, die Importe zum Großteil durch Kredit- bzw. Schuldenaufnahme finanziert.

Im besonderen Falle Deutschland's werden die durch den Export eingenommen Devisen (Geld) in der Regel zu einem erheblichen Teil "gespart". Das Geld wird über Banken bzw. andere Finanzinstitutionen (z.B. Fondgesellschaften) am Geldkapitalmarkt (Markt für Staats- und Unternehmensanleihen, Aktien, Devisen) angelegt, und fliesst somit in erheblichem Umfang wieder ins Ausland, vor allem in die USA, als weltweit größten Finanzmarkt, zurück. Es werden aber mit dem Geld in den USA keine realen Güter gekauft, sondern zum Großteil amerikanische Staatsanleihen, also SCHULDEN! Deutschland, China, Mexiko und viele andere Länder, die eine positive Handelsbilanz mit den USA haben und teilweise gewaltige Exportüberschüsse erzielen, geben und finanzieren den USA die Kredite, die sie benötigt, um ihren Konsum und ihre Importe zu finanzieren.

Auf Dauer stellt dies ein gewaltiges gesamtwirtschaftliches Problem dar!

Der US-Konsument oder ein Leben auf PUMP!

Denn die Importe werden von den amerikanischen Bürgern, den Unternehmen und dem Staat in erheblichem Maß auf PUMP gekauft! Vor allem China, Mexiko und Deutschland verkaufen und liefern reales Vermögen (Güter, Maschinen und Anlagen) in erheblichem Umfang in die USA und erhalten dafür "nur" US-Dollar, die durch Kreditaufnahme entstanden sind! Sie bekommen mit den USD damit langfristig "wertloses" Geld, da es unter anderem ständig der Inflation unterliegt!

Diese negative und gefährliche Spirale dreht sich immer weiter, wie die Entwicklung der Handels- und Leistungsbilanzdefizite sowie der amerikanischen Staatsschulden und der privaten Verschuldung (Unternehmen, Haushalte) in den USA zeigen!

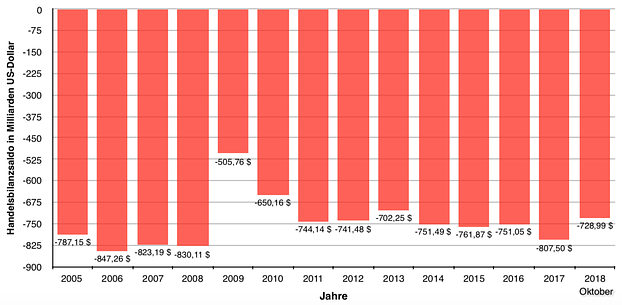

Die folgende Abbildung der Handelsbilanz - ohne Dienstleistungen - der USA ab dem Jahr 2005 zeigt, dass die Handelsbilanzdefizite der USA seit 2001 von 427,20 Milliarden US-Dollar kontinuierlich bis zum Jahr 2008 auf 830 Milliarden US Dollar angestiegen sind. Sie erreichten 2006, 2007 und 2008 ein Niveau von jeweils über 800 Milliarden US-Dollar. Erst die Banken- und Finanzkrise von 2007/2008 sorgte dafür, dass das Handelsbilanzdefizit 2009 deutlich auf 506 Milliarden US-Dollar reduziert wurde.

Handelsbilanzsaldo USA seit 2005 (Bild: Patrick Dauster)

Im Zuge dieser Krise wurde nämlich nicht nur kurzfristig erhebliches (Aktien-)Vermögen vernichtet, sondern hunderttausende Amerikaner verloren ihren Job, Kredite konnten nicht mehr zurückgezahlt werden und die Nachfrage nach Konsum- und Investitionsgütern sank erheblich. Selbstverständlich wirkte sich dies in erheblichem Maß auf die Importe der USA aus.

Bereits im Jahr 2010 mit der Erholung der Aktienmärkte durch das Quantitive Easing (QE), das expansive Gelddrucken der Federal Reserve (amerikanische Notenbank FED), stieg das Handelsbilanzdefizit wieder auf 650 Milliarden US-Dollar an. 2014, 2015 und 2016 lagen die US-Handelsbilanzdefizite wieder jeweils jenseits von 730 Milliarden US-Dollar pro Jahr.

Seit Trumps Amtszeit sind die Defizite nochmals deutlich angestiegen und überschritten 2017 erstmals wieder 800 Milliarden USD. Im Oktober 2018 lag das Defizit bereits bei 729 Milliarden USD und wird am Jahresende 2018 - absoluter Rekord - bei über 850 Milliarden USD liegen. Wie war das nochmal? Wollte Trump das Handelsbilanzdefizit nicht erheblich verringern?

Auf der anderen Seite, der Gegenseite zu den extremen Handels- und Leistungsbilanzdefiziten, stehen die gewaltigen Kapitalbilanzüberschüsse der USA. Kapital ist in diesem Kontext nichts anderes als Geld-Kapital, also kein reales Kapital wie Maschinen, Anlagen etc. Die USA geben erheblich mehr US-Dollar für die Waren- und Dienstleistungen im Ausland aus als sie an Geld-Kapital (=Devisen) für ihre Exporte erhalten. Diese Differenz muss irgendwie finanziert werden, indem das Ausland den USA nämlich Geld leiht.

Deshalb verkaufen die USA ihre Schulden in Form von Staatsanleihen, aber auch in Form von Unternehmensanleihen, an das Ausland, vor allem an China, Japan, Mexiko und Deutschland (Europa), und erhalten gewaltige Geldkapitalzuflüsse in Form von Krediten und auch untergeordnet Direktinvestitionen.

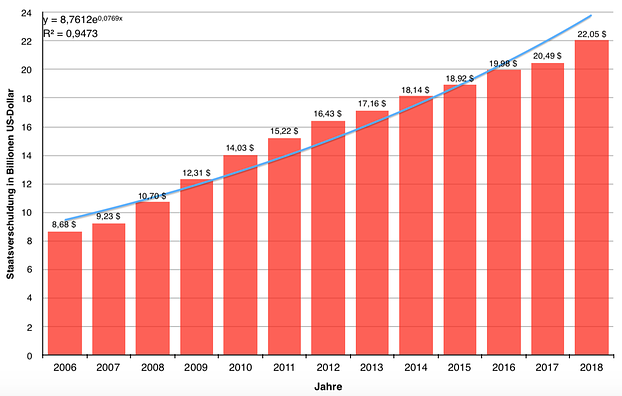

Nun schauen Sie sich die Entwicklung der sog. expliziten Staatsverschuldung der USA seit dem Jahr 2006 an:

Entwicklung der US-Staatsverschuldung seit 2006 in Billionen USD (Bild: Patrick Dauster)

Die explizite Staatsverschuldung ist durch die Reparaturen der heftigen wirtschaftlichen Schäden als Folge der Banken- und Finanzkrise, die von den USA selbst verursacht wurde, seit 2008 rasant angestiegen und hat sich innerhalb von 10 Jahren mehr als verdoppelt. Die blaue Linie zeigt ein exponentielles Wachstum als Referenz.

Es gibt verschiedene Quellen und Berichte, die eine implizite Staatsverschuldung - unter Einbeziehung der Renten- und Pensionsverpflichtungen und sonstigen Leistungsansprüche - für die USA mit dem 10-fachen, also 200 Billionen US- Dollar, beziffern!

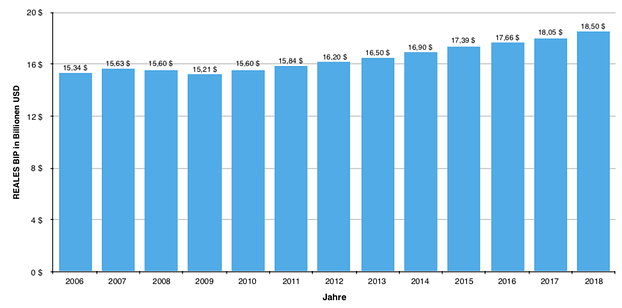

Das reale Bruttoinlandsprodukt der USA in absoluten Zahlen und in verketteten Preisen von 2012 sowie die zugehörigen prozentualen Wachstumsraten des realen Bruttoinlandsproduktes von 2006 bis 2018 finden Sie in folgender Abbildung:

Entwicklung reales BIP USA 2006 bis 2018 (Bild: Patrick Dauster)

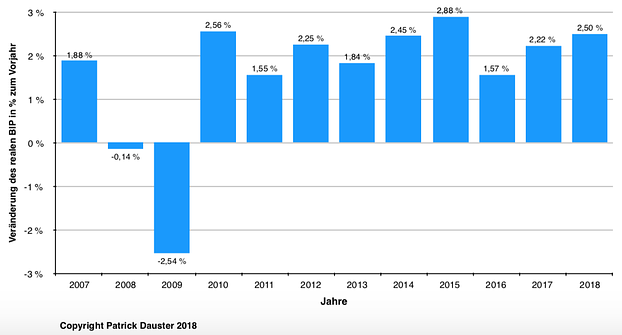

Reales BIP-Wachstum pro Jahr in Prozent 2007 bis 2018 (Bild: Patrick Dauster)

Das reale (preisbereinigte) Bruttoinlandsprodukt wuchs seit 2007 im Schnitt mit 1,575 Prozent pro Jahr.

Trotz der gigantischen geldpolitischen Anstrengungen der US-Notenbank FED fällt das reale Wirtschaftswachstum seit 2010 im historischen Vergleich mehr als dürftig aus. Das reale Wachstum betrug in diesem Zeitraum exakt 2,2017 Prozent pro Jahr.

Alleine dies sollte, zu Denken geben!

Denn in der Dekade (1996 bis 2007) vor der Banken- und Finanzkrise 2007/2008 betrug das reale Wachstum in den USA pro Jahr 3,216 Prozent!

Weitaus schlimmer in diesem Kontext ist die Tatsache, dass die explizite Staatsverschuldung in diesem Zeitraum schneller wuchs und wächst als das reale Bruttoinlandsprodukt. Sowohl prozentual als auch in absoluten Zahlen wächst die Staatsverschuldung der USA mit erheblich höherer Geschwindigkeit als die Wirtschaft.

So wuchs die explizite Staatsverschuldung in den USA seit 2007 in absoluten Zahlen pro Jahr um 1,11 Billionen US-Dollar, oder um Sage und Schreibe 8,08 Prozent pro Jahr. Das reale Bruttoinlandsprodukt wuchs dagegen im Schnitt nur um 0,2636 Billionen US-Dollar pro Jahr, oder um 1,575 Prozent pro Jahr. Betrachtet man nur den Zeitraum von 2010 bis heue, wuchs die US-Wirtschaft immerhin pro Jahr um 0,3659 Billionen USD oder um 2,20 Prozent.

In keiner Phase nach dem zweiten Weltkrieg war das reale Wachstum - der Aufschwung - nach einer Rezession so schwach wie nach der Banken- und Finanzkrise 2007/2008. Viel Schlimmer: dieser Befund muss konstatiert werden, obwohl die US-Notenbank FED eine expansive Geldpolitik betrieben hat wie noch nie zuvor in ihrer Geschichte. Ein reales Wachstum von 2,2 Prozent pro Jahr seit 2010 bei negativen Realzinsen von teilweise über -2 Prozent bis Ende 2016 sollte noch mehr zum Nachdenken anregen. Irgendetwas stimmt nicht mit der US-Wirtschaft und damit der Weltwirtschaft!

Die explizite Staatsverschuldung liegt mittlerweile bei ca. 22 Billionen US-Dollar. Das reale Bruttoinlandsprodukt wird 18,50 Billionen US-Dollar Ende 2018 betragen - sofern alles gut läuft.

Die Staatsschuldenquote ist nichts anderes als ein mathematischer Bruch - im Zähler steht die Staatsverschuldung, im Nenner das nominale Bruttoinlandsprodukt. Sie liegt aktuell in den USA bei gut 108,00 Prozent des nominalen Bruttoinlandsproduktes.

Wann sinkt nun die nominale Staatsverschuldung im Verhältnis zum nominalen Bruttoinlandsprodukt?

Sie sinkt dann, wenn der Zähler kleiner wird bei konstantem Nenner, oder wenn der Nenner größer wird oder schneller größer wird als der Zähler.

Diese Tatsache sollte Ihnen, in Bezug auf verschuldete Länder und die sog. Austeritätspolitik (restriktive Fiskalpolitik mit dem Ziel eines ausgeglichen Haushaltes und Verringerung der Staatsverschuldung) zu Denken geben.

Gute Gründe, warum die USA mehrere offizielle Arbeitslosenquoten veröffentlichen!

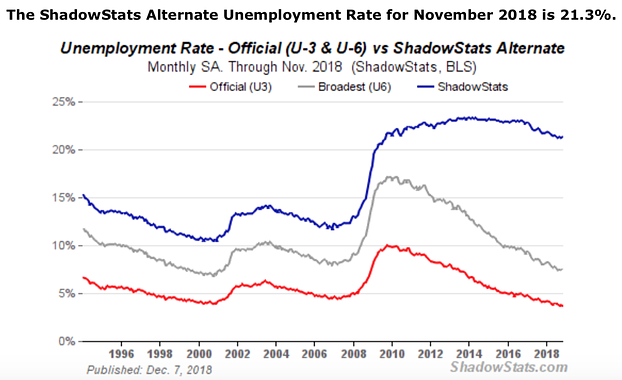

Die folgende Grafik zeigt die unter anderem nach offizieller Lesart veröffentlichten US Arbeitslosen-quoten:

Shadow Stats USA (Bild: Shadowstats.com)

Es gibt grundsätzlich verschiedene Methoden, um die Zahlen zur Beschäftigung bzw. zum Beschäftigungsstand von Menschen in einer Volkswirtschaft zu erheben, und Arbeitslosenquoten zu berechnen. Die offizielle Arbeitslosenquote U3 der USA liegt aktuell bei sehr guten 3,7 Prozent (4,5 Prozent im März 2017). Es gibt eine weitere offizielle Arbeitslosenquote U6, die etwas weiter gefasst ist, also deutlich mehr Menschen bei der Ermittlung mitzählt. Diese liegt bei 7,6 Prozent im November 2018. Und dann gibt es noch die sog. unabhängige Shadow Stats. Diese liegt im November 2018 bei 21,3 Prozent (22,5 Prozent im März 2017) und ist seit der Finanz- und Bankenkrise 2007/2008 auf einem konstant hohen Niveau von über 20 Prozent.

Vergleicht man die Art der Ermittlung der deutschen Arbeitslosenquote mit der us-amerikanischen, so liegt diese irgendwo zwischen der Erhebung der Arbeitslosenquote U6 und der Shadow Stats.

Jene Arbeitslosenquote, die die wirtschaftliche Realität, d.h. die ökonomische Wahrheit in den USA am Besten abbildet, liegt wohl eher bei mindestens 10 Prozent.

Auf Basis dieses makroökonomischen Datenmaterials, auf Basis dieser ökonomischen Fakten und Tatsachen (in postfaktischen Zeiten) lässt sich nur eine Schlussfolgerung ziehen:

Es riecht vernehmbar unangenehm nach einer neuen Weltwirtschaftskrise!

Denn die gewaltigen Ungleichgewichte im Außenhandel der USA und bei der Vermögensverteilung (weltweit), sowie die exponentiell steigende Staatsverschuldung in den USA, aber auch Japan und China (hier sind es die Staatskonzerne und privaten Unternehmen) müssen und werden wieder zu einem Gleichgewicht geführt.

Dies wird ähnlich 2008 / 2009 mit großer Wahrscheinlichkeit erneut sehr schnell und heftig geschehen!

Gerne erkläre ich nun, warum ich zu diesem Schluss komme, warum die Gefahr eines wirtschaftlichen Einbruchs in den USA, der nach wie vor größten Volkswirtschaft der Erde, mit jedem Tag steigt und damit auch die Gefahr einer neuen Weltwirtschaftskrise.

Viele Wirtschaftswissenschaftler, Politiker, Banker- und Notenbanker werden das Gegenteil behaupten. Sie werden behaupten, der US-Wirtschaft gehe es gut, die private Verschuldung würde sinken und die offizielle Arbeitslosenquote nach U3 sei mit 3,7 Prozent so niedrig wie fast nie zuvor. Das ein oder andere mag sogar als Momentaufnahme stimmen, jedoch weisen nicht nur die oben gezeigten makroökonomischen Daten und Fakten in eine vollkommen andere Richtung!

Mir ist es einerseits ein Rätsel, andererseits auch nicht, warum sich insbesondere die deutschen Wirtschaftswissenschaftler bzw. Volkswirte, von denen nur eine handvoll die Banken- und Finanzkrise 2008 vorhergesehen haben, einer sachlichen, auf Fakten basierenden Analyse verschliessen???!!!

Es bahnt sich nämlich entgegen aller offiziellen Prognosen und Verlautbarungen eine weitere Abkühlung der Wirtschaft ab. Obwohl das sog. Sentiment, also die Stimmung in der US-Wirtschaft bei Unternehmen und Verbrauchern extrem gut, geradezu euphorisch ist, sagen die nackten Zahlen etwas gänzlich anderes.

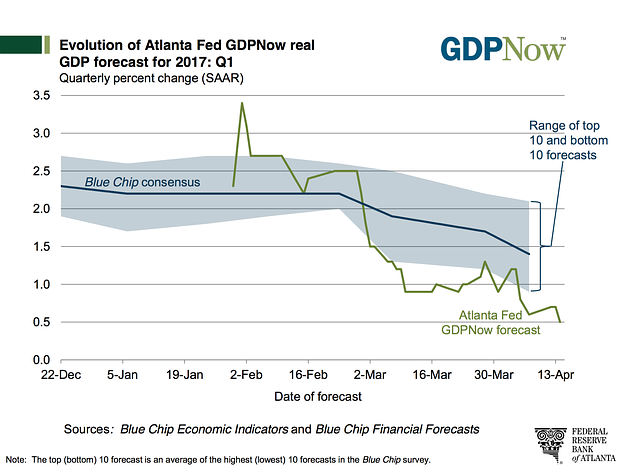

Die Federal Reserve Bank Atlanta, auf Europa und den Euroraum - übertragen quasi eine Art Deutsche Bundesbank -, prognostizierte für das erste Quartal 2017 – wie amerikanisch üblich – ein sehr ambitioniertes reales Wachstum des Bruttoinlandsproduktes der USA von 2,3 Prozent im ersten Quartal 2017 nach Lesart (Berechnungsart) GDP Now. Die prozentuale Quartals-Wachstumsrate wird dabei auf ein Jahr hochgerechnet, also über 4 Quartale fiktiv fortgeschrieben. Zwischenzeitlich erhöhte sie die Prognose sogar auf 3,3 Prozent, um sie dann trotz eines milden Winters auf sensationelle 0,5 Prozent abzusenken.

Die amerikanische Version der Berechnung und Veröffentlichung des realen Quartals-wachstums inklusive der Hochrechnung auf ein Jahr - nicht Kalenderjahr - wird hier anschaulich erklärt:

Fiktive Wachstumsraten - Wie die Amerikaner ihr BIP-Wachstum aufblasen

Nachfolgende Abbildung verdeutlicht diese Kehrtwende in der Prognose:

Prognose reales BIP-Wachstum USA Q1 2017

In dieser Phase des zurückgehenden Wirtschaftswachstums erhöht die FED im März die Zinsen und plant weitere 1 bis 3 moderate Zinserhöhungen durchzuführen. Damit will die amerikanische Notenbank einem "Überhitzen" der US-Konjunktur vorbeugen und einen eventuellen stärkeren Anstieg der Inflation verhindern. Das Inflationsziel liegt ähnlich dem der Europäischen Zentralbank bei knapp unter 2 Prozent Inflation pro Jahr.

Bereits die letzten Quartale seit 2015 ist ein spürbarer Rückgang der realen Wachstumsraten zu verzeichnen. Und im Gegensatz zu 2011 und 2013, als das reale Wachstum wie 2016 auch nur bei ca. 1,6 Prozent lag, ist das reale Wirtschaftswachstum im ersten Quartal 2017 erheblich schlechter als 2014 oder 2015.

Die US-Wirtschaft befand sich bereits im Jahr 2016 im Abschwung wie auch das reale Wachstum von 2016 in Höhe von 1,57 Prozent gegenüber 2,88 Prozent in 2015 zeigt. Trumps Wahl zum US-Präsident änderte diesen Abschwungspfad! Die Aussicht auf sinkende Unternehmenssteuern und Steuererleichterungen für Reiche, der starke Anstieg der Militärausgaben und die Hoffnung auf weitere milliardenschwere Infrastrukturprogramme lies die Unternehmen und auch den amerikanischen Verbraucher hoffnungsfroher in die Zukunft blicken. Ferner verhalf nicht nur die Stabilisierung des Ölpreises zu einer stärkeren Investitionstätigkeit der Öl-Industrie und der US-Unternehmen insgesamt. Und selbstverständlich sorgte die "Angst" vor Zöllen auf Importgüter dafür, dass der US-Verbraucher seinen Konsum bei zahlreichen Gütern vorzog, damit er nicht höhere Preise für diese Importware zahlen musste. Diese kurzfristig positiven Effekte auf die US-Wirtschaft schwächen sich aktuell wieder spürbar ab.

Der weitere Ausblick ist alles andere als rosig. Die selbsttragenden Wachstumskräfte der US-Wirtschaft sind einfach nicht gegeben.

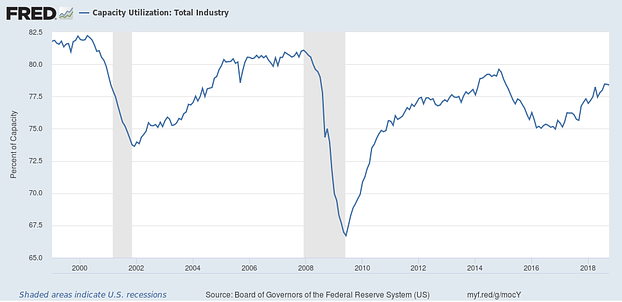

Die Kapazitätsauslastung der US Industrie geht seit mehreren Quartalen zurück, Stand April 2017:

Kapazitätsauslastung der US-Industrie (Bild: Federal Reserve of St. Louis)

Nach der Banken- und Finanzkrise stieg die Kapazitätsauslastung von ca. 67 Prozent Anfang 2010 auf annähernd 80 Prozent in 2015. Seitdem sackte sie regelrecht auf nur noch 75 Prozent ab. Die US-Industrie hat also deutlich höhere Kapazitäten bzw. eine deutlich höheres Potential, um Industriegüter zu produzieren, jedoch kann sie es nicht ausschöpfen, weil vor allem die entsprechende Nachfrage fehlt.

In diesem Zusammenhang ist es nicht unwichtig, dass durch die steigende Automatisierung und Technisierung das Produktionspotenzial in der US-Industrie grundsätzlich steigt. Selbstverständlich auf Kosten der vom neuen US-Präsident Donald Trump so oft genannten Industriearbeiter. Allerdings wird sich diese Entwicklung des Abbaus von Industriearbeitsplätzen bzw. von der Produktion zugeordneten Arbeitsplätzen, die gut bezahlt wurden und gut bezahlt sind, durch fortschreitende Robotorisierung und durch Digitalisierung verschärfen.

Der Trump Effekt wirkte auch bei der Kapazitätsauslastung der Industrie. Sie stagnierte bis November 2016 mehrere Monate und lag bei 75 Prozent. Mit Trumps Wahl nahm die Kapazitätsauslastung ganz langsam wieder zu und stieg bis auf 78,5 Prozent im August 2018. Aktuell sinkt sie wieder leicht und lag im Oktober bei 78,4 Prozent.

Nachfolgende Abbildung zeigt diese Entwicklung:

Kapazitätsauslastung US-Industrie bis Oktober 2018 (Bild: Federal Reserve of St. Louis)

In diese Phase der sich merklich abkühlenden US-Wirtschaft erreicht der US- Haushalt zudem die gesetzliche Schuldenobergrenze von knapp 20 Billionen US-Dollar.

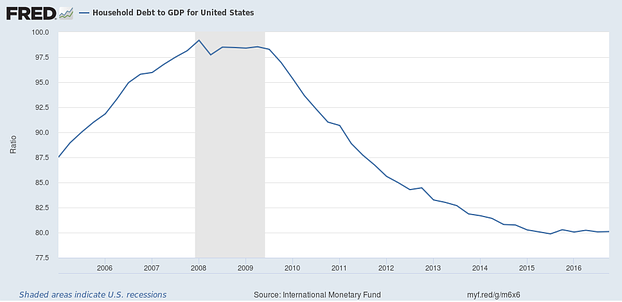

Jetzt werden einige das Gegenargument anführen, dass aber die Verschuldung bei den privaten Haushalten seit der Banken- und Finanzkrise nicht gestiegen ist, sowohl relativ zum Bruttoinlandsprodukt als auch im Verhältnis zum verfügbaren Einkommen.

Das stimmt sogar. Die Gründe dafür sind ökonomisch logisch erklärbar.

Folgende Grafik zeigt die Verschuldung der privaten Haushalte im Verhältnis zum nominalen Bruttoinlands-produkt der USA.

Verschuldung der privaten Haushalte im Verhältnis zum nominalen Bruttoinlandsprodukt (Bild: International Monetary Funds)

Lag die Verschuldung der privaten Haushalte Anfang 2008 noch über 97,5 Prozent der Wirtschaftsleistung (BIP), so ging sie seit Mitte 2009 signifikant zurück und liegt seit 2015 bis heute bei ca. 80 Prozent des Bruttoinlandsproduktes.

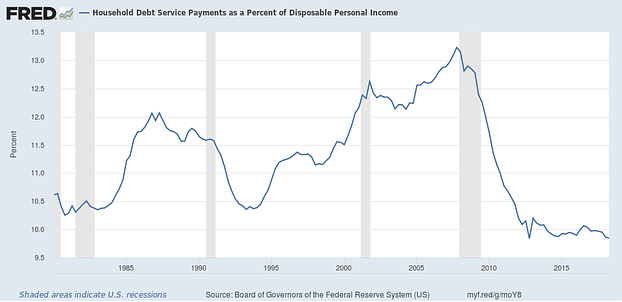

Schuldendienst der privaten Haushalte in Prozent des verfügbaren Einkommens (Bild: Federal Reserve of St. Louis)

Auch sank die Quote bzw. der prozentuale Anteil, den die Haushalte von ihrem verfügbaren Einkommen (nach Steuern und Abgaben) für den Schuldendienst aufwenden, von ca. 13 Prozent auf nun annähernd 10 Prozent. Dies müsste sich eigentlich positiv auf den Konsum der US-Haushalte auswirken, da sie 3 Prozent weniger von ihrem Einkommen für den Schuldendienst aufwenden müssen.

Realistisch und ökonomisch logisch betrachtet musste allerdings die Verschuldung der privaten Haushalte im Verhältnis zum Bruttoinlandsprodukt seit 2008 sinken, denn nach der Banken- und Finanzkrise gab es aufgrund von

stark steigender Arbeitslosigkeit und Überschuldung

(1) zahlreiche Kreditausfälle

(2) einen spürbaren Rückgang des Kreditangebotes durch eine restriktivere Kreditvergabe und

(3) eine deutlich geringere Kreditnachfrage.

Eine weitere Ursache für die geringere Verschuldung der privaten Haushalte im Verhältnis zum Bruttoinlandsprodukt ist die Tatsache, dass sich viele Amerikaner kein Immobiliendarlehen mehr leisten können bzw. kein Immobiliendarlehen mehr seitens der Banken bekommen. Die Immobilienkredite machen nämlich nach wie vor den Grossteil der Verschuldung der privaten Haushalte aus.

Viele Amerikaner benötigen heute gar zwei oder drei Jobs benötigen, um sich ein ähnlich auskömmliches Jahreseinkommen zu erarbeiten, das sie vor 2008 noch mit einem Job erzielten.

Sollte nun die Notenbank FED die Zinsen weiter anheben, dann wird selbstverständlich der Schuldendienst im Verhältnis zum verfügbaren Einkommen steigen. Dies wiederum würde sich negativ auf den Konsum auswirken. Außerdem sollten Sie wissen, dass es in Amerika bei Immobiliendarlehen keine sog. Zinsbindungsfrist wie in Deutschland gibt. Die Darlehen haben demnach einen variablen Zins. Oft werden die Immobilienkredite auch gar nicht oder nur geringfügig während der Laufzeit getilgt.

Beide obige Abbildungen signalisieren eigentlich keine Gefahr oder sehen ökonomisch solide aus. Aber wie immer bei sog. gesamtwirtschaftlichen Aggregaten steckt der Teufel im Detail. Vor der Banken- und Finanzkrise hatten Millionen US-Amerikaner ein Eigenheim. Somit mussten die Haushalte einen größeren Teil des verfügbaren Einkommens für den Schuldendienst der Immobiliendarlehen ausgeben. Durch den Verlust der Eigenheime im Zuge der Finanz- und Bankenkrise verschwanden selbstverständlich für Millionen von Haushalten die Immobilienkredite, da diese oft vollständig von Seiten der Banken abgeschrieben wurden. Anstelle der Zinszahlungen für die Immobilienkredite sind nun Ausgaben für den Mietzins getreten. Die Mieten sind ähnlich wie in deutschen Ballungszentren auch in vielen US-Regionen in den letzten Jahren deutlich gestiegen. Diese senken selbstverständlich das verfügbare Einkommen für den normalen Konsum. Deshalb sollte immer das reale verfügbare Einkommen nach Steuern und Sozialabgaben und nach Wohnkosten betrachtet werden. Dies ist das tatsächliche Einkommen, das ein Haushalt für den Konsum zur Verfügung hat.

Insgesamt sind die privaten Konsumausgaben aktuell sogar auf Rekordniveau und von knapp unter 10 Billionen US-Dollar 2009 auf 14,1775 Billionen USD in aktuellen Preisen gestiegen, also um gut 4,0 Billionen US-Dollar.

Allerdings fällt auch dieser Anstieg in absoluten Zahlen von 4,0 Billionen US Dollar deutlich geringer aus, als der Anstieg der expliziten Staatsverschuldung. Und selbstverständlich steht dieser Anstieg der Verbraucherausgaben im Zusammenhang mit der Höhe der privaten Verschuldung (Haushalte und nichtkommerzielle Unternehmen) in absoluten Zahlen.

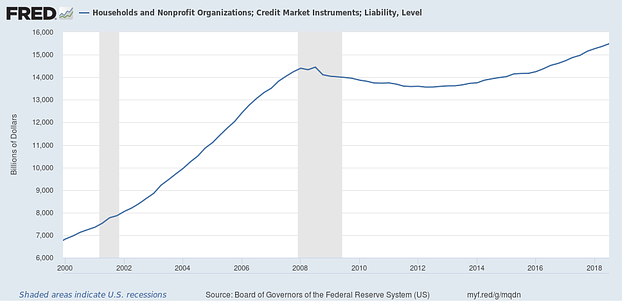

Verbindlichkeiten private Haushalte und Nonprofit Unternehmen in Billionen USD (Bild: Federal Reserve of St. Louis)

Die Steigerung der privaten Konsumausgaben ist, fast schon typisch für die USA, durch Schulden finanziert und eben nicht durch steigende verfügbare Einkommen der breiten Bevölkerungsschichten.

Die private Verschuldung der Haushalte und nonprofit Unternehmen beträgt mittlerweile 14,488 Billionen USD. Sie stieg seit 2000 stark an, erlitt einen kurzfristig starken Einbruch im Zuge der Banken- und Finanzkrise 2007/2008 und nimmt seit Q1 2016, aber vor allem seit Trumps Wahl zum US-Präsidenten wieder richtig Fahrt auf.

Ein weiteres Indiz für wachsende Risiken in der US-Wirtschaft ist, wenn man sich die absoluten Zahlen zu den "neuen Subprime Krediten" anschaut. Subprime Kredite sind Kredite, die trotz mangelnder Sicherheiten und/oder mangelnder Bonität der Kreditnehmer seitens der Banken vergeben wurden.

Die neuen Subprime-Kredite sind heute nicht mehr Kredite auf Immobilien, sondern Studienkredite und Kredite für und auf Autos. Sowohl die Höhe als auch die Anzahl haben wieder ein äußerst kritisches Niveau erreicht!

Es folgt eine Abbildung!

Das Kreditvolumen für Autokredite ist insgesamt auf mittlerweile über 1 Billion US-Dollar gestiegen. Das ist eine gigantische Summe! Sie beträgt gut 1/4 des Bruttoinlandsproduktes von Deutschland.

Äußerst kritisch ist der enorm wachsende Anteil der Subprime Kredite, also jener Kredite mit schlechter Bonität, die eine hohe Ausfallwahrscheinlichkeit aufweisen. Dieser ist sowohl in absoluten Zahlen als auch prozentual deutlich angewachsen. So wurden 36,4 Prozent aller neuen Automobilkredite im 2. Quartal an Darlehensnehmer bedenklicher Bonität vergeben.

Man kann aus ökonomischer bzw. gesamtwirtschaftlicher Sicht nur hoffen, dass diese hoch risikoreichen Kredite nicht wieder wie 2008 von irgendwelchen Banken gebündelt und verbrieft sowie von fragwürdigen US-Ratingagenturen

(Fitch, S&P, Moody's) mit Tripple AAA versehen wurden.

Sie können an den Zahlen erkennen, dass der in den letzten Jahren sehr gut laufende US-Automobilmarkt vor allem von der expansiven Kreditvergabe getragen wurde.

Auch auf dem US-Automobilmarkt wurde in den letzten Monaten der Hochpunkt des Wachstums erreicht. Die Absatzzahlen gehen spürbar zurück.

Es folgt eine Abbildung!

Obige Grafik aus einem Beitrag bei Godmodetrader zeigt den deutlichen Anstieg bei den Automobil- und Studienkrediten seit 2011. Es gibt Berichte, dass zahlreiche US-Bürger Kredite auf ihre Automobile aufgenommen haben, um damit Aktien zu kaufen. Ein "Spar- bzw. Anlegerverhalten", das in dieser Form in Deutschland undenkbar wäre. Die Studienkredite sind ein weiterer sehr großer Risikofaktor in den USA. Die Anzahl der säumigen Raten und die Ausfall- wahrscheinlichkeiten steigen mit Vehemenz.

Selbstverständlich ist die Lage bei weitem nicht so prekär wie 2007 und 2008, da das Volumen der Immobilienkredite schlechter Bonität, also der Subprime Immobilienkredite, erheblich größer war. Jedoch ist die Entwicklung äußerst bedenklich. Die Geschäftsbanken in den USA und vor allem die Universalbanken in Europa sind in erheblich schlechterer Verfassung als noch 2007/2008. Selbst deutlich kleinere Erschütterungen an den Finanzmärkten können zu einem Tsunami für die Banken werden.

Die folgende Grafik zeigt die Netto-Verschuldung der im S&P 1500 gelisteten US-Unternehmen ohne Finanzinstitute bezogen auf deren EBITDA an.

Es folgt eine Abbildung!

Die Netto-Verschuldung erreicht mit über 2,5 Billionen US-Dollar einen absoluten Rekordwert, während die Gewinne vor Zinsen, Steuern und Abschreibungen auf Sachanlagen sowie Abschreibungen auf immaterielle Vermögensgegenstände (EBITDA) bestenfalls stagnieren, Tendenz fallend. Die Netto-Verschuldung hat sich quasi ohne Gewinnwachstum in 2 Jahren fast verdoppelt!!!

Sehr problematisch ist die Tatsache, dass das Verhältnis von Schulden zum materiellen Vermögen (Fabriken, Bürogebäude, Maschinen etc. sowie Bargeld) ebenfalls zunehmend schlechter wird. Das materielle Vermögen dient im Worst Case dazu, die Schulden zu tilgen.

Das Nettovermögen beträgt aktuell etwa 55 Prozent des Gesamtvermögens. Der Schuldenanteil liegt bei derzeit ca. 45 Prozent.

Aktuell beträgt die Summe aller ausstehenden Unternehmensanleihen ca. 8,50 Billionen US-Dollar! Die Unternehmen haben sich aufgrund der niedrigen Zinsen ohne Ende Fremdkapital (Passiva) in die Bilanzen geholt. Dieses Geld haben sie aber nicht für Investitionen und damit Wachstum ausgegeben, sondern sie haben damit in gigantischem Ausmaß eigene Aktien zurückgekauft und, was viel schlimmer ist, teilweise die Ausschüttung der Dividenden an die Shareholder finanziert. Man nennt diesen Kunstgriff Financial Engineering!

Mittlerweile betragen die Schulden der US-Unternehmen (ohne die Sektoren Energie und Finanzen) gut 27 Prozent der Bilanzsumme. Dies ist historisch gesehen der absolute Höchststand! Selbst in den Jahren 2000 (Dotcom-Blase) und 2007 (Bankenkrise) lagen die prozentualen Anteile mit 26 Prozent und 23 Prozent darunter.

Sollten nun die Zinsen weiter steigen, dann werden die Unternehmen zusehends in Schwierigkeiten geraten. Sie müssen nämlich deutlich mehr ihrer stagnierenden EBITDA für Zinsen aufwenden. Damit sinken die Liquidität und die Gewinne nach Zinsen deutlich.

Im jederzeit möglichen Fall eines wirtschaftlichen Abschwungs kann sich der Nutzen der getätigten Aktienrückkäufe (erhöhen das Eigenkapital) als Boomerang erweisen. Aktuell sind die Aktienkurse und damit die Bewertungen auf nahezu Rekordniveau. Doch im Krisenfall sinken die Aktienkurse oft so schnell, dass sie nur noch mit hohen Kursabschlägen verkauft werden können. Die scheinbare Liquidität der Aktien nutzt dann nicht wirklich. Zudem sinkt das zur Verfügung stehende echte, materielle Vermögen deutlich.

Und last but not least der für mich wichtigste Indikator:

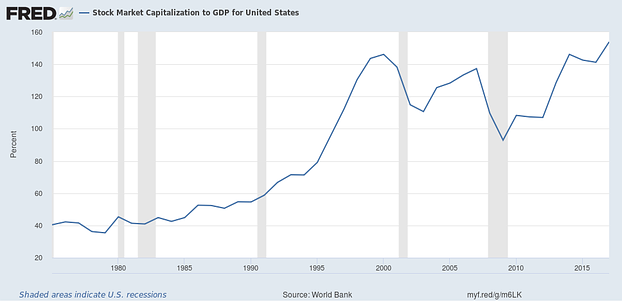

Die Marktkapitalisierung der börsennotierten US-Unternehmen im Verhältnis zum nominalen Bruttoinlandsprodukt!

Markkapitalisierung im Verhältnis zum Bruttoinlandsprodukt USA (Bild: Federal Reserve of St. Louis)

Die Marktkapitalisierung eines Unternehmens ist das Produkt aus der Anzahl der Aktien mit dem aktuellen Kurswert der Aktien.

Die Marktkapitalisierung erreicht aufgrund der hohen Aktienbewertungen in den USA wieder ein absolutes Rekordniveau ähnlich wie 1999/2000 (im März 2000 platzte die Dotcom-Blase) und 2008 (Banken- und Finanzkrise). Sie lag Ende 2017 über 154 Prozent im Verhältnis zum nominalen Bruttoinlandsprodukt der USA.

Die Bewertung der börsennotierten Unternehmen liegt also deutlich über der gesamtwirtschaftlichen Wirtschaftsleistung. Alle Informationen zum sog. Buffett-Indikator und seine Aussagekraft finden Sie hier:

Der Buffett-Indikator ist besser als sein Ruf

Jedem sollte klar sein, dass ein möglicher heftiger Einbruch der Aktienmärkte unmittelbare und gewaltige Auswirkungen auf die Realwirtschaft haben wird.

Denn die Finanzmärkte, vor allem die Anleihe- und Aktienmärkte, haben sich hinsichtlich ihres Geld-Volumens in einer Weise von der Realwirtschaft entkoppelt, dass jeglicher Einbruch erhebliche Auswirkungen auf die nach wie vor instabile Realwirtschaft, insbesondere wegen der (europäischen) Banken haben wird.

Einige werden nun behaupten, dass die große Auslandsverschuldung der USA kein Problem darstellt, weil die USA in US-Dollar, also in ihrer eigenen Währung verschuldet ist. Die USA könnte trotz der "Unabhängigkeit" der Zentralbank FED jederzeit so viele US-Dollar im Fall der Fälle drucken lassen, und jederzeit ihre Auslandsschulden begleichen.

Das ist zwar theoretisch und sogar praktisch vorstellbar, jedoch würde dies weltweit für erhebliche Verwerfungen auf den Devisen- und Anleihemärkten sorgen.

Der US-Dollar würde sehr wahrscheinlich gewaltig abwerten, die Inflation in Amerika stark steigen, was schliesslich zu Zinserhöhungen und zu einem deutlichen Kursverfall bei den Anleihen führen würde.

Ein sehr großes Risiko sehe ich ohnehin im Platzen der gigantischen Anleihenblase...

Die Geschichte wiederholt sich nicht – wohl tut es aber der Mensch!!!

Es gibt den alten Spruch: "Die Geschichte wiederholt sich nicht." Aber der Mensch wiederholt sich, indem er nicht aus seinen ökonomischen Fehlern lernt.

Die US-Wirtschaft lebt deutlich über ihre Verhältnisse. Sie konsumiert deutlich mehr auf Kosten anderer Länder (wie z.B. Deutschland) als sie von ihrer realen wirtschaftlichen Leistungsfähigkeit her könnte. Dies geht immer für einen gewissen Zeitraum gut bis ein neuer wirtschaftlicher Einbruch erfolgt. Seit dem zweiten Weltkrieg gab es pro Jahrzehnt mindestens eine Rezession in den USA und weltweit. Im letzten Jahrzehnt gab es zwei Blasen, die 2000 und 2007/2008 platzten. Allerdings werden die Einschläge immer heftiger. Die Banken- und Finanzkrise von 2007/2008 hatte ein Ausmaß, das fast jenes der Weltwirtschaftskrise von 1929 und den Folgejahren erreichte.

Schaut man sich die langfristige Entwicklung des Zinsniveaus in den USA an, so erkennt man, dass die langfristigen Zinsen (Zinssatz 10-jähriger Anleihen) seit 1981 von 14,14 Prozent auf ca. 2 Prozent gefallen sind. Seit 35 Jahren sind die langfristigen Zinsen am Fallen! Man spricht daher von einem gut 35-jährigen Bullenmarkt bei den Staatsanleihen.

Denn mit den fallenden Zinsen steigen die Kurswerte der Staatsanleihen. Höhere Kurswerte bei den Staatsanleihen sind gut für die Bankbilanzen, denn die Staatsanleihen stehen auf der linken Seite der Bilanz, auf der Vermögensseite! Je höher die Kurswerte der Staatsanleihen sind, um so höheres Vermögen können die Banken in ihren Bilanzen ausweisen.

Was passiert in den Bankbilanzen, wenn die Zinsen bzw. das Zinsniveau mittel- bis langfristig deutlich steigen würde?

Die Kurse der Staatsanleihen würden erheblich sinken, je höher das Zinsniveau steigt. Dies hätte verheerende Auswirkungen auf die Bankbilanzen und die ausgewiesenen Vermögenswerte. Die Banken würden wieder in deutliche Schieflage geraten. Die Notenbanken müssten wieder den Banken diese "schlechten" Anleihen zu nicht marktgerechten Preisen abkaufen, um einen Zusammenbruch zu verhindern.

Sämtliche vorangestellte Betrachtungen zur Realwirtschaft, zur öffentlichen und privaten Verschuldung zu den Aktien- und Anleihemärkten lassen nur einen Schluss zu:

Die US-Wirtschaft befindet sich auf dem Weg in eine Rezession, die sich in eine Depression bzw. Weltwirtschaftskrise auswachsen könnte!

Welche geld- und wirtschaftspolitischen Massnahmen, könnte die Krise noch verhindern?

Es gibt eine Reihe von wirtschafts- und fiskalpolitischen, aber auch geldpolitischen Massnahmen, die bereits seitens der Regierung Obama hätten ergriffen werden müssen, und die die Regierung Trump nun schnellstmöglich ergreifen müsste.

Jede dieser Massnahmen müsste der Tatsache Rechnung tragen, dass es eine USA der zwei Geschwindigkeiten gibt. Es gibt Regionen, ähnlich wie in Europa, wie zum Beispiel das Silicon Valley, wo die Ökonomie der Zukunft gebaut und vorangetrieben wird.

Und es gibt Regionen, insbesondere die große Mitte oder der Südosten und Nordosten mit seiner ehemals starken Stahl- und Automobilindustrie, die immer weiter abgehängt werden.

Die Massnahmen sind sowohl kurzfristiger als auch mittel- und langfristiger Natur. Letztere müssten aber jetzt schleunigst umgesetzt werden, damit sie in einigen Jahren ihre gewünschte Wirkung erzielen. Die Massnahmen kosten im Verhältnis sogar erheblich weniger Geld als irgendwelche Bankenrettungen oder Subventionen von Zombiunternehmen bzw. -industrien (für die Zukunft kein tragfähiges Geschäftsmodell). Das wird immer vergessen!

Die nun grob skizzierten Massnahmen lassen sich auch in ähnlicher Form auf Europa und Deutschland übertragen. Sie sind weder einer ökonomischen Doktrin oder Ideologie verhaftet noch erheben sie den Anspruch auf Vollständigkeit.

Kurzfristige Massnahmen

(1) Keine weiteren Zinserhöhungen durch die US Notenbank FED. Die Wahrscheinlichkeit wächst zusehends, dass es noch maximal eine, aber keine weiteren Zinserhöhungen geben wird. Aufgrund der Fehleinschätzungen der FED wurden die Zinsen viel zu stark erhöht. Der Erträge Zins ist längst erreicht.

(2) Die FED muss dafür sorgen, dass der künstlich überbewertete US-Dollar (ca. 10 bis 15 Prozent) weiter abgewertet wird.

(3) Die Steuer- und Abgabenlast sollte auf Einkommen, die aus dem Faktor Arbeit bezogen werden, bei maximal 1/3 = 33,33 Prozent liegen. Von 100 verdienten US-Dollar sollte der Staat maximal 33,33 US-Dollar erhalten und keinen Cent mehr. Die unteren und mittleren Einkommen sollten eine teils deutlich geringere Steuer- und Abgabenlast tragen. Wichtig ist, dass jeder Einkommensbezieher mindestens über 2/3 seines Arbeitseinkommens frei verfügen kann. Sämtliche Ausnahmetatbestände, die es höheren Einkom- mensbeziehern erlauben, ihre Steuerlast unter 1/3 zu drücken, sind abzuschaffen. Der Effekt auf Konsum und Investitionen wäre absolut positiv und würde mittel- bis langfristig sogar zu einem positiven Effekt bei den Staatseinnahmen führen. Wer das Gegenteil behauptet, sollte eine entsprechende stichhaltige Berechnung erbringen. Eine Interpolation zeigt, dass obiges Modell die gewünschten Effekte auf der Einnahmenseite generiert.

(4) Senkung der Unternehmenssteuern für kleine- und mittelständische Unter- nehmen sowie steuerliche und administrative Anreize für Neugründ- ungen innovativer Unternehmen sowie für Investitionen. Es muss ein "Deal" mit den großen Unternehmen wie Google, Apple, etc. hinsichtlich der Rückführung ihrer im Ausland "gebunkerten" Gewinne in die USA gemacht werden. Die Bosse von Google, Apple etc., aber auch einige Großinvestoren an der Wall Street sind intelligent genug, um zu wissen, dass ein erneuter kräftiger wirtschaftlicher Einbruch in den USA auch für ihre Unternehmen deutliche Umsatz- und Gewinneinbussen bringen wird. Außerdem wird dieser Einbruch länger dauern als der nach 2008, weil die FED ihr Pulver weitestgehend verschossen hat. Die Einführung des "Helikoptergeldes" wäre die Ultima Ratio.

(5) Gewaltige Investitionen in die ziemlich kaputte Infrastruktur der USA. Diese sollten zu einem Teil durch weitere Schulden finanziert werden, denn anders geht es kurzfristig nicht. Zum anderen Teil müssen zur Gegenfinanzierung sämtliche Subventionen für "alte", nicht mehr zukunftsfähige Industrien und Wirtschaftszweige bis auf ein notwendiges Minimum gekürzt werden. Grundsätzlich dürfen Unternehmen keine staatlichen Subventionen und Förderungen erhalten, die notwendige Investitionen aus eigener Kraft problemlos stemmen können.

(6) Verringerung der mittlerweile gewaltigen Ungleichgewichte bei den Vermögen. Hierzu gibt es mehrere sinnvolle steuerliche Konzepte wie u.a. die Abgeltungssteuer mit einem Steuersatz von 33 Prozent, die Tobin-Steuer (Finanztransaktionssteuer auf Devisengeschäfte), etc.. Dabei geht es nicht darum, den Vermögenden den Großteil ihrer Vermögen zu nehmen. Es geht um eine ökonomisch bzw. gesamtwirtschaftlich notwendige und vernünftige Korrektur der Ungleichgewichte. Dazu würde auch die Stärkung des STAKEHOLDER-Konzeptes beitragen. Fakt ist, und dies sieht jeder ein, der nicht ideologisch verblendet ist, dass eine weitere wachsende Ungleichheit bei den Vermögen (und auch Einkommen) dauerhaft zu einer Destabi- lisierung des Wirtschaftssystems und damit auch des politischen Systems führen wird.

(7) Wiedereinführung des Glass-Steagall-Acts, der am 16. Juni 1933 durch Franklin Roosevelt eingeführt und 66 Jahre später von Bill Clinton 1999 aufgehoben wurde. Der Glass-Steagall-Act sorgte u.a. seinerzeit für eine strikte Trennung zwischen Investmentbanken (Goldman Sachs) und normalen Handels- und Geschäftsbanken (Fannie Mae) und verbot Insiderkredite für ihre Partner. Die Aufhebung des Glass-Steagall-Acts, und dies ist absoluter Konsens unter den führenden Wirtschaftswissenschaftlern, ist einer der Hauptgründe für die Entstehung der Banken- und Finanzkrise 2008.

Mittel- und langfristige strukturelle und wirtschaftspolitische Massnahmen

Es sind vor allem strukturelle und wirtschaftspolitische Massnahmen, die ihre positiven gesamtwirtschaftlichen Wirkungen erst in gut 10 Jahren entfalten würden:

(1) Diversifizierung der US-Wirtschaft durch Förderung des Unternehmertums im Allgemeinen und kleinerer und mittelständischer Unternehmer und Unternehmen.

(2) Anpassung der schulischen und beruflichen Ausbildung auf die ökonomischen Erfordernisse der Zukunft, d.h. Digitalisierung und Industrie 4.0 .

(3) Stärkung des Stakeholder-Konzeptes im Sinne eines neuen Anreizmodells, Mitarbeiter, private Kapitalgeber etc. direkt an Unternehmen zu beteiligen. Je stärker viele Menschen sich nicht mehr als reine Arbeitnehmer sehen, sondern ein persönliches (finanzielles) Interesse an der Weiterentwicklung ihres oder anderer ihnen bekannter Unternehmen haben, um so enger wird die persönliche Bindung in guten wie in schlechten Zeiten.

Allen skizzierten wirtschafts- und fiskalpolitischen Massnahmen ist gemein, dass sie die Realwirtschaft, die Nachfrage nach Konsum- und Investitionsgütern sowie Dienstleistungen stärken sowie erhebliche Anreize für echte Innovation und Unternehmertum setzen.

Allerdings bleibt der US-Regierung nicht mehr sehr viel Zeit, diese Massnahmen umzusetzen, will sie ein abgleiten in eine tiefe Rezession oder gar eine Depression verhindern.

Die USA haben in den Bereichen Digitalisierung und Industrie 4.0 aktuell einen deutlichen Vorsprung gegenüber fast allen anderen Ländern dieser Welt. Wenn die USA diesen Vorsprung intelligent nutzen, und den Anpassungsprozess durch intelligente wirtschafts- und fiskalpolitische Massnahmen begleiten, können sie tatsächlich eine neue Ära der wirtschaftlichen Stärke und Prosperität einleiten.

Allerdings fehlt selbst den Baumeistern und Machern der Ökonomie der Zukunft im Silicon Valley der Glaube, dass die Politik in den USA zu solchen Massnahmen in der Lage sein wird.

Was mich für die USA im Gegensatz zum Beispiel zu Deutschland hoffen lässt, den Anpassungsprozess auch ohne die Politik letztendendes erfolgreich zu gestalten, ist die Tatsache, dass die Amerikaner weiterhin bereit sind, Risiken einzugehen, und gewaltige Summen für neue Unternehmen (Start Ups), Innovationen sowie Forschung und Entwicklung auszugeben.

In Deutschland sinkt diese Risikobereitschaft seit Jahren. Eine Marktwirtschaft bzw. ein kapitalistisches Wirtschaftssystem funktioniert auf Dauer nur, wenn es Menschen gibt, die bereit sind, Risiken einzugehen. Risikovermeidung in der Realwirtschaft bedeutet, weniger Innovation, weniger Unternehmertum, weniger Entwicklung!

Für Deutschland und Europa lassen sich obige wirtschafts- und fiskalpolitische Massnahmen fast 1 zu 1 übertragen. Insbesondere Deutschland hat einen gewaltigen Nachholbedarf beim notwendigen strukturellen Umbau der Sozialversicherungssysteme und des Steuersystems (Stichwort kalte Progression, Vereinfachung).